不動産の相続。基礎知識から相続登記手続きまで徹底解説

相続手続

執筆者 司法書士 上垣 直弘

- 兵庫県司法書士会登録番号 第1549号

- 簡易裁判所訴訟代理認定番号 第712178号

日頃、東播磨地域(明石市、加古川市、高砂市、稲美町、播磨町)や淡路市、神戸市にお住まいの個人、中小企業の方から不動産登記手続を中心に年間100件以上のご依頼を受けています。中でも遺産整理手続の依頼は多く、これまで遺産の名義変更や処分、不動産の相続登記を数多く取り扱った実績があります。

目次

- 0.はじめに

- 1.不動産の全体像

- 1-1.相続とは – 基礎知識と一般的な流れ

- 1-2.不動産相続のステップ – 遺言書から名義変更まで

- 2.不動産を相続する方法

- 2-1. 不動産をそのまま相続する「現物分割」

- 2-2. 法定相続分より少なく相続する相続人に代償金または他の財産を交付する「代償分割」

- 2-3. 不動産を売却して相続する換価分割

- 2-4. 複数の相続人で不動産を所有する共有名義

- 3.相続登記の重要性とその手続き

- 3-1.法律的側面と税金の理解

- 4.不動産を相続するまでの流れ

- 4-1. 遺言書を確認する

- 4-2. 相続人を確定させる

- 4-3. 相続財産調査(不動産登記簿、名寄帳、固定資産評価証明書)

- 4-3-1.相続不動産の調査

- 4-4. 遺産分割協議を行う

- 4-5. 相続財産の名義変更(不動産の相続登記)

- 4-5-1.相続の際に必要な書類

- 4-5-2.相続登記と必要書類

- 4-5-3.相続登記の必要費用

- 5. 相続税の申告・納付

- 6.相続不動産の評価方法

- 7.専門家の活用と相談ポイント

- 7-1相続相談のタイミング

- 8.不動産相続に関するよくある質問と回答

- 8-1.相続登記義務化と制度詳細

- 8-2相続不動産国庫帰属制度とは

- 8-3.相続放棄手続きと管理義務

- 9.結論と不動産相続の今後

0.はじめに

不動産の相続をスムーズに進めるには、どのようなことを知り、事前準備をおこなうことで、発生する問題を最小限に抑えることができるのかについて解説します。

不動産相続は多くの人が生涯で一度は経験する出来事ですが、適切な知識がないと複雑で困難な問題に発展することがあります。

法律的側面の問題、税金の問題、そして多数の手続きは、この不動産相続手続きをさらに煩雑にします。

このコラムでは、不動産相続の基礎から始め、適切な手続き、法律制度、税金の問題への対処、そして専門家の利用の重要性などの理解を目的に、相続に際しての疑問や問題を解消し、スムーズな相続手続きを実現できるように解説していきます。

1.不動産相続の全体像

相続財産の中でも不動産は、資産性が高く、相続手続きが煩雑な遺産のひとつです。

不動産相続のケースでは、遺された不動産を法的に引き継ぐ過程で、最終的に名義変更が求められます。

この不動産相続をスムーズに進めるために、遺言書の有無の確認から始まり、相続人間での遺産分割協議、不動産の評価方法、相続税計算、そして最終的な相続登記まで、多くの法律的側面を理解しておく必要があります。

適切な手続きを行い、相続にまつわるトラブルを避けることで、故人の意志に沿った適切な財産分配を実現できます。

1-1.相続とは – 基礎知識と一般的な流れ

相続とは、故人である被相続人の財産(資産・負債)や権利義務を法律に基づいて承継することを言います。

被相続人の死により相続が開始します。

相続人間のトラブル予防や公平な財産分配を目的として、遺産の分配割合(法定相続分) 、最低限保障されている相続分 (遺留分)、相続財産の維持や増加への貢献度を遺産分割にあたり反映させる寄与分などについて法律で定められています。

例えば、故人が遺言書を残していた場合、その指示内容に従って財産が相続人に分配されます。

しかし、遺言書がなければ、法定相続分に基づき遺産が配分されることになります。

また、相続人全員が参加する遺産分割協議により法定相続分と異なる相続をおこなうことも可能です。

このように相続は、故人 が築き上げた財産を次世代に引き継ぐための重要な法的手続きであり、様々な形で行われます。

1-2.不動産相続のステップ – 遺言書から名義変更まで

故人が遺言書を遺していた場合、その内容に基づき相続や遺贈などの手続きをおこないます。

関連コラム

- 相続があった際の「遺言書」の調べ方

ご自宅に遺言書が保管されていないか、あるいは法務局や公証役場への遺言書保管の有無の照会など、遺言書がどこにあるのかを探すための方法について解説しています。

他方、遺言書が存在しない場合は 、法定相続人全員で話し合い、遺産分割方法を決定します。

遺産分割協議は相続人全員が参加しなければ法律上無効となります。

そのため、被相続人の死亡後に相続人調査をおこない、相続人 の範囲を特定することが必要になります。

相続人全員が参加した遺産分割協議を経て 、遺産分割の内容が確定したら不動産の名義変更手続きをおこないます。

なお、不動産の相続登記には、遺言書や遺産分割協議書の添付が必要となります。

関連コラム

- 【書式無料ダウンロード】遺産分割協議書ひな形・文例集21点 [PDF・Word対応]、官公庁リンク集

遺産分割協議書を自分で作成するために必要な書式サンプルを提供しています。

- 遺産分割協議書の書き方を徹底解説【書式ひな形・15点以上の条文例あり】

遺産分割協議書の書き方について、書式のひな形をまじえて解説しています。

この一連の遺産分割から登記申請までのプロセスを正確に理解し遂行することが、スムーズな不動産相続を実現する鍵となります。

2.不動産を相続する方法

不動産の相続は 、現物分割、代償分割、換価分割、共有名義の4つの方法があり、それぞれの選択にはメリットとデメリットがあります。

相続人や遺産の状況に 応じて、最適な手段を選ぶことが大切です。

なお、次の関連記事でも詳しく解説しています。

関連コラム

- 遺産分割協議書による相続登記手続の流れ(遺産分割パターン別に解説)

遺言書が残されていない場合、遺産分割協議をおこないます。遺産分割で合意した内容をもとに遺産分割協議書を作成することが一般的です。遺産分割協議書にもとづく相続登記の流れについて解説しています。

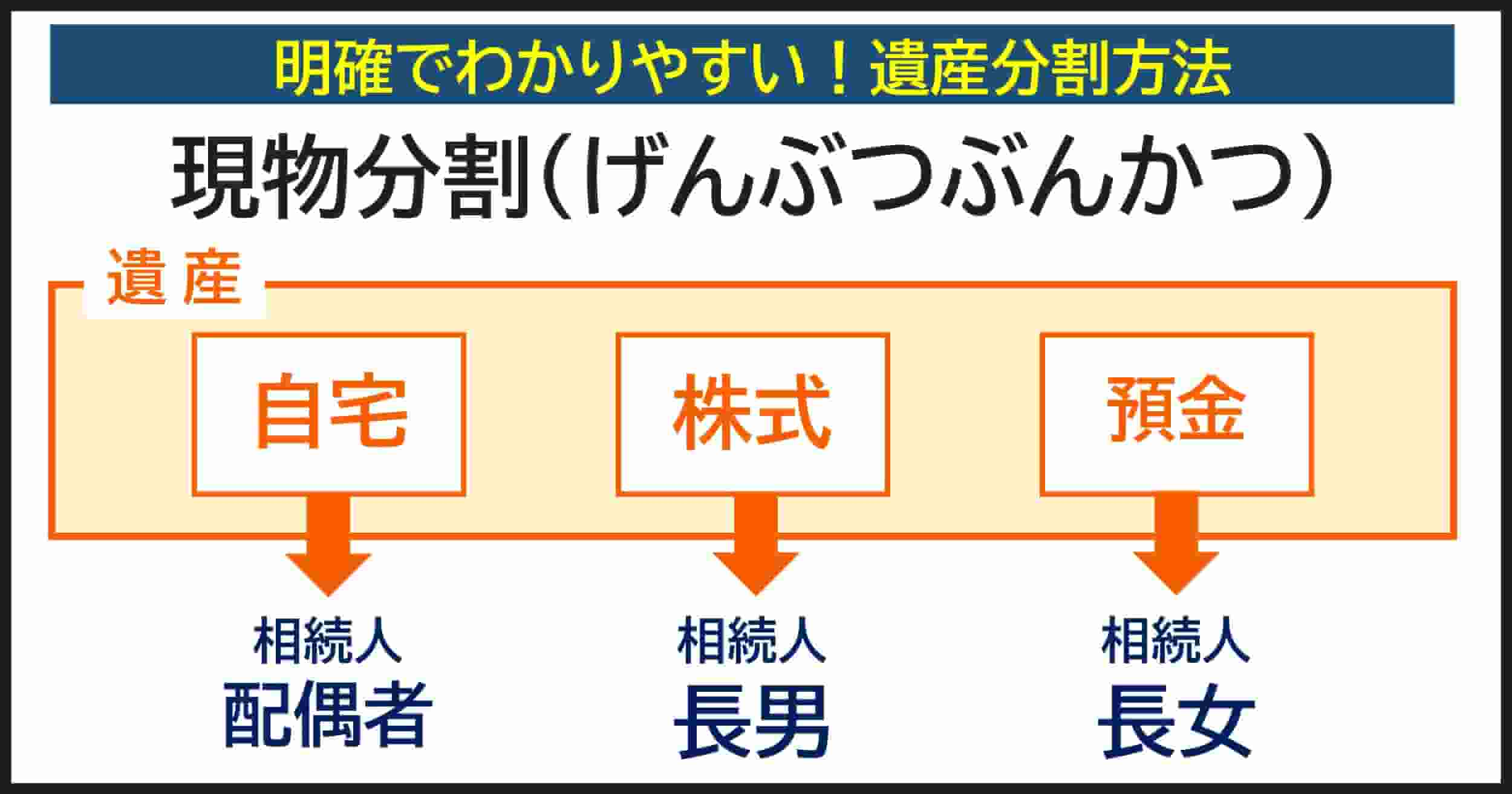

2-1. 不動産をそのまま相続する「現物分割」

現物分割による不動産の相続は、相続人が個別の不動産をそのまま直接受け継ぎ、そのままの状態で物件を相続する方法です。

この現物分割は、売却や換価分割(物件を売却しその代金をもって遺産分割すること)を行わずに遺産分割するため、権利関係が明確で遺産分割の手続きが簡単であること、不動産の直接的な利用や価値の維持が容易であることがメリットです。

よくある具体的なケースとして、感情的価値の高い家族の実家や 、祖父母から受け継いだ土地のような不動産を、家族の思い出と共にそのままそこを利用する家族へ引き継ぎたい場合などが挙げられます。

他方、現物分割のデメリットとして、不動産ごとの評価額が異なり、相続人間の経済的価値の公平性の観点で不平等になる可能性があることです。

2-2. 法定相続分より少なく相続する相続人に代償金または他の財産を交付する「代償分割」

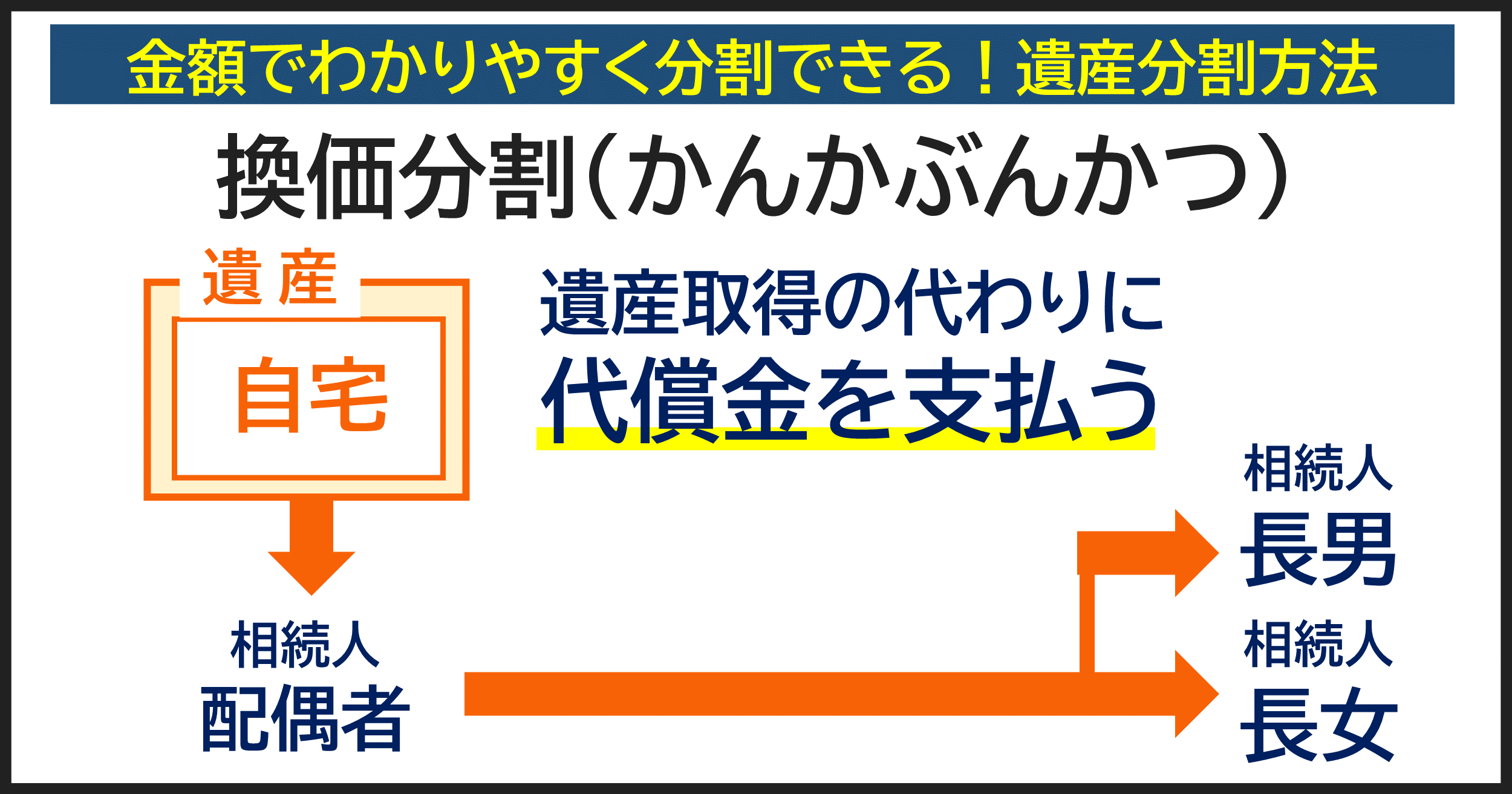

代償分割は1人の相続人が特定財産を取得する代わりに、他相続人に対して金銭(代償金)を支払う方法を言います。

代償分割は、不動産相続において 、相続人間で不動産以外の財産でバランスを取る方法です。

これは、すべての相続人が等しい割合で不動産を相続することが難しい場合や、特定の相続人が不動産を保有する必要があるケースで用いられます。

特定の不動産を取得する代わりに、金銭(代償金)を支払うことで、他の相続人との間で不平等が生じないようにします。

例えば、収益不動産で収益を得て経営をしている場合、その事業を継ぐ予定の相続人に不動産を単独で相続 させ、他の相続人には、不動産を相続した相続人から現金などの財産(代償金)を支払うことで、 相続分のバランスをとります。

このように代償分割は、現物分割が困難な場合に、 相続人全員の合意形成が容易になり、家族間のトラブルを防ぐことが可能です。

他方、代償分割によるデメリットは、代償金の金額で揉めるリスクがあります。

2-3. 不動産を売却して相続する換価分割

不動産を売却し、売却で得られたお金を 相続する換価分割は、相続人間で意見が分かれる場合に有効な解決策となります。

相続人の間で不動産の保持に関して異なる計画や希望がある場合、不動産を売却し、その売却金を 分割することで、一方が事業資金に充てたいと望み、他方が特に不動産に関心がない状況など、様々なニーズに対応することができます。

この方法により、公平に不動産の価値を分配し、相続人間のトラブルを防ぐことが可能になります。

不動産の売却を通して、相続人全員が納得のいく解決を図ることができるため、相続過程での意見の不一致や不満を最小限に抑えることにもつながります。

2-4. 複数の相続人で不動産を所有する共有名義

相続不動産の共有名義とは、1つの不動産について複数人で不動産を所有することです。

相続の開始により、不動産は一旦相続人全員での共有状態となります。

この共有状態 のままで相続する場合、民法で定める法定相続分の割合で相続登記を することになります。

相続不動産を共有名義にするメリットは、相続人間に不公平感がなくなり遺産分割協議が進みやすく早期に手続きが終わる可能性が高く、相続税申告等期限のある相続手続きもおこないやすくなります。

家族が遺された実家をどうするかで意見がわかれた場合、共有名義にすることで一時的に問題を解決し、市場の動向や家族内の事情の変化に応じて、後に売却するかどうかを判断することが可能になります。

なお、令和5年末までとされていた「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例(以下「空き家譲渡特例」といいます。)は、令和9年12月31日まで延長されました。

この特例を利用することで、相続や遺贈(遺言による贈与)により空き家とその敷地を取得した相続人等が、相続日から起算して3年を経過する日の属する年の12月31日まで(なおかつ特例の適用期間内)に、「被相続人の居住用家屋等を売却し、一定の適用要件を満たす場合、その売却における譲渡所得金額から、最大3,000万円を控除できます(租税特別措置法第35条3項 )。

共有名義の居住用不動産を売却した際に、最高3000万円までの譲渡所得税が控除されます(但し、令和5年の税制改正により相続人3人以上の場合、控除額が2000万円/人あたりに引き下げられ、最大控除額は6000万円となりました)。

ただ、不動産の共有名義人がそれぞれ利用できるため、例えば3人の場合は合わせて6000万円まで控除を利用することができます。

上記のように共有分割は、節税の点においてメリットがあるケースがあります。

これに対してデメリットは多くあります。

- 共有不動産の処分には共有名義人全員の同意が必要

- 固定資産税/相続税は連帯納付義務であり、共有名義人が不払いの場合に納付の負担が増える。

不動産の共有は、相続人間の関係性が良好でない限り、不動産の処分や納税といった相続後にトラブルになる可能性が高い遺産分割方法です。

3.相続登記の重要性とその手続き

相続登記は、故人が残した不動産の所有権を、相続人という 新しい所有者へと移転するために必要な手続きです。

この手続きを行うことで、不動産の所有権が正式に相続人に移り、将来的に売却や担保として利用することができるようになります。

未登記の状態だと、法務局の登記事項証明書(不動産登記簿謄本)に実際の権利関係が明記されておらず、対外的に明確に所有権を主張することができないため、取引相手は不安から取引が成立しない可能性が非常に高くなります。

このように相続登記は、遺産相続後の新所有者にとって、欠かせない手続きと言えるでしょう。

3-1.法律的側面と税金の理解

不動産相続において法律的な知識と税金の理解は不可欠です。

ただ、あらかじめ相続に必要な知識を正確にもっている一般の方は少ないため、適切な解決のために司法書士や税理士などの専門家に早めに相談されることをお勧めします。

法律面では、遺言書を見つけた場合には検認手続き、遺産分割協議は全員が参加しなければいけないなど、相続にあたり守らなければならないルールが民法などに定められています。

税務面では相続税の申告義務があるかどうかの判断が重要になります。

相続税申告の義務があるにも関わらず、無申告や期限を過ぎてしまった場合には、延滞税、無申告加算税、過少申告加算税、重加算税といったペナルティを受ける可能性があります。

そのため正しく相続財産を評価し、課税対象となる相続財産に適用できる控除のための特例適用の可否の判断(節税対策)など、押さえておくべきポイントが多岐にわたります。

これらの基本を理解し、適切な対応を計画することが、スムーズな不動産相続への第一歩となります。

なお、当事務所では相続税申告に強い税理士と連携しており、相続税の試算をおこなっております。

お気軽にお問い合わせください。

4.不動産を相続するまでの流れ

不動産の相続には、適切な手続きを理解し実施することが重要です。

遺言書の確認から始まり、相続人の確定、財産の特定、遺産分割協議、財産の名義変更というステップになります。

各ステップを慎重に進めることが、相続におけるトラブルを防ぐために不可欠です。

4-1. 遺言書を確認する

相続手続きを円滑に進めるためには、まず遺言書の有無とその内容を確認することが非常に重要です。

通常、遺言書には故人の意向が記されているため、相続財産の分配や手続きに関する具体的な指示が含まれていることが多いです。

そのため、遺言書の確認は、不動産相続の出発点となるため、その存在の有無、及び内容を正確に把握することが相続の最初のステップとなります。

遺言書は、法務局や公正証書で保管されているケースがあります。

自筆証書遺言書を作成した場合に法務局で保管することができます。

公証役場で公正証書遺言として作成した場合には公証人が公証役場で原本を保管します。

このような場合、相続人の立場で遺言書が保管されているかどうか照会することが可能です。

相続開始後、最寄りの法務局、公証役場に照会し遺言書保管の有無を確認しておくと良いでしょう。

関連コラム

- 相続があった際の「遺言書」の調べ方

ご自宅に遺言書が保管されていないか、あるいは法務局や公証役場への遺言書保管の有無の照会など、遺言書がどこにあるのかを探すための方法について解説しています。

法務局や公証役場で保管されていた遺言書は、偽造変造の恐れがありません。

そのため、遺言書を発見した際に法律上の義務として定められている家庭裁判所の検認手続きを受ける必要がありません。

検認手続きとは、申立人以外の相続人に対して遺言書があることを知らせ、遺言書の形状、遺言の加除訂正の状態、日付、署名など家庭裁判所で検認をおこなった時点での遺言の内容を明らかにしておくことで、後日の遺言書の偽造・変造を防止するための手続きです。

検認手続きを受けず開封すると5万円以下の罰金(過料)を受ける可能性があるので注意が必要です。

関連コラム

- 遺言書を見つけた際の検認申立(記載例つき)

原則として遺言書を見つけた場合、家庭裁判所に検認手続きが必要です。その際に作成する検認申立てのための書面作成について説明しています。

4-2. 相続人を確定させる

相続手続きの初期段階で最も重要なステップの一つが、相続人の確定です。

遺言書が残されていない場合、相続人全員が参加する遺産分割協議により相続をおこないます。

全員が参加せずにした遺産分割協議は法的に無効です。

後になって、協議に参加していなかった相続人から遺産分割協議の無効確認を求める裁判を起こされるリスクがあります。

相続人調査は、被相続人の本籍地に現在戸籍を取寄せ、出生までの過去にさかのぼって戸籍を取寄せます。

相続人は、配偶者のほかに、子、直系尊属(被相続人の父母、祖父母など)、兄弟姉妹(被相続人のきょうだい)の順で相続人となります。

出生までの戸籍をさかのぼることで、結婚していたか、子は居たのかを把握することができます。

なお、離婚したとしても、自身の子どもには相続権があります。(子どもが死亡している場合、その子(被相続人の孫)に代襲相続します)

また、認知した子、養子縁組をした子についても実子と同じように相続権があります。

現在の戸籍はコンピューター化されており、読みやすい字体ですが、過去の戸籍は手書きで読みづらい場合や、当時の家族制度に基づく独特な言葉(家督、隠居など)も記載されており、判読などに手間取ることがあります。

当事務所では、相続人調査からサポートしておりますので、取り寄せや戸籍謄本等の判読などに自信のない方は、お気軽に当事務所までご依頼ください。

関連コラム

- 相続人が知っておきたい「戸籍」の取寄せ方・読み方

本籍地の市区町村役所で郵送や窓口で取得できる戸籍謄本には種類があり、コンピュータ化される前の戸籍謄本は昔の法律に基づいた記載や、自筆で書かれているため文字の判読から相続関係を読み解いていくことが難しいケースがあります。戸籍の取寄せ方から読み解き方についての基礎知識を解説しています。

4-3. 相続財産調査(不動産登記簿、名寄帳、固定資産評価証明書)

相続手続きにおける相続財産調査は非常に重要なステップです。

相続財産を把握することで、遺産分割協議や相続税申告の要否の判断、他相続人による財産の使い込みの有無を検討する際の基礎となります。

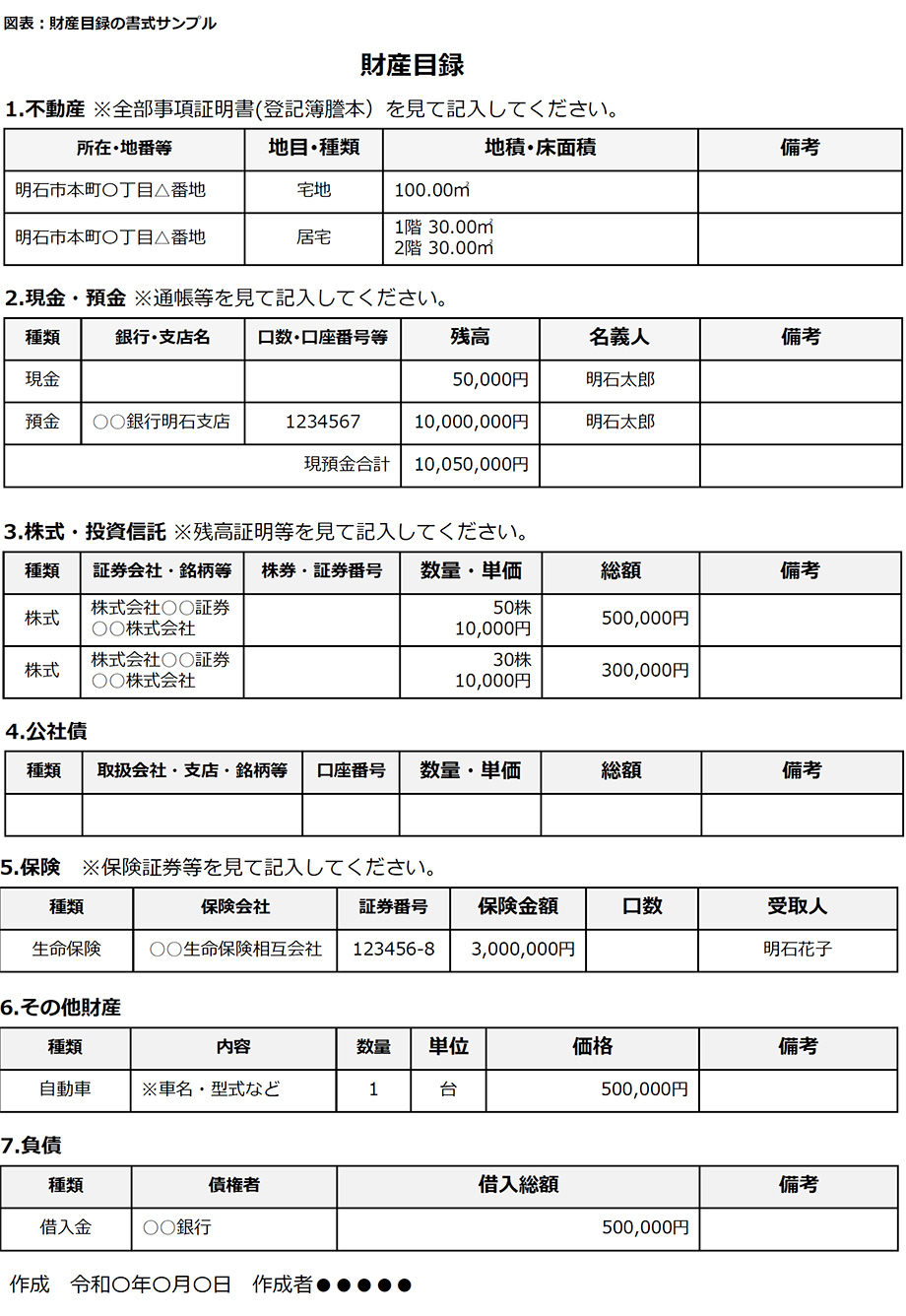

なお、相続財産調査と合わせて、判明した遺産を「財産目録」の形でリストアップしておくと、遺産分割協議書の作成、不動産登記申請、相続税申告の際に利用することができるので便利です。

たとえば、故人が不動産、複数の銀行口座、株式、貴金属といった多岐にわたる財産を持っていた場合、それぞれの財産ごとに分類をして、個別の資産の情報について記載しておくと良いでしょう。

図表:財産目録の書式サンプル

財産目録作成により、相続人間での誤解や争いを防ぎ、遺産分割協議を円滑に進める上でも役立ちます。

4-3-1.相続不動産の調査

被相続人が所有する不動産の調査は次の方法があります。

参照│相続不動産の所在調査の方法

- 「 固定資産納税通知書」をもとに確認する

- 所在の判明している土地を管轄する市区町村役所に「名寄帳」を取寄せる

遺言書に記載されて所在が判明している場合などを除き、所有不動産の所在を把握していない時には、基本的には上記の方法で調査します。

被相続人の自宅に「登記識別情報通知(登記権利証)」や「固定資産税納税通知書」が保管されていないか探したり、不動産の特定が難しい場合には被相続人の住所地(過去の居住地含め)の市区町村役所(固定資産税課や税務事務所)に相続人の立場で「名寄帳」を取り寄せて確認します。

名寄帳とは、市区町村役所において課税対象となっている不動産を所有者ごとにまとめた資料です。

未登記の物件であっても記載されています。

名寄帳で確認できた物件について、法務局で不動産登記簿謄本(全部事項証明書)を取得して、詳細を確認します。

不動産登記簿謄本から、借り入れ(負債)や取引金融機関、他の所有不動産などが判明することがあります。また知らぬ間に、生前贈与として不動産の名義変更の事実が判明することもあります。

なお、先代の相続の際に名義変更登記をしていない場合、先代名義で名寄帳などを確認することがあることに注意しましょう。

関連コラム

- 先代名義のまま放置していた不動産の相続登記

相続登記(新所有者への名義変更)は義務化され、過去の相続において承継した不動産も対象です。先代名義になったままの不動産の相続登記について解説しています。

4-4. 遺産分割協議を行う

遺言書が残されていない場合、相続人全員が参加して話し合いをおこないます。

なお、遺言で「遺産の一定割合」の指定をして贈与を受けた包括受遺者は、法定相続人と同じ権利義務を持つため、遺産分割協議に参加することになります。

不動産、銀行預金、株式といった相続財産をどのように公平に分配するかについて協議を行います。

この際、一人ひとりの意見や希望を尊重しながら、全員が納得できる解決策を探すことが重要です。

特に、不動産などの高価な財産の扱い方については、相続人の間で意見が分かれることも少なくありません。

遺産分割協議においては、相続人全員の合意形成を目指しますが、これは将来的な相続紛争を未然に防ぐためにも必要なプロセスです。

紛争が発生すると、長期間にわたる法的な争いに発展することもあり、それに伴う精神的・金銭的な負担も大きくなります。

したがって、このステップでしっかりと合意を形成し、全員が納得できる遺産分割を行うことが、スムーズな相続 の実現に繋がります。

4-5. 相続財産の名義変更(不動産の相続登記)

相続財産として不動産がある場合、遺産分割が決定した後に名義変更をおこなう必要があります。

これは法的にその土地や建物を新所有者の所有権を証明する重要な手続きであり、法律上も相続登記が義務となっています。

特集ページ│相続登記の義務化

2024年4月から開始される相続登記の義務化。相続が発生し、不動産を引き継いだ際に登記名義を変更するための手続をとらなければ、罰則を受けることになります。ほとんどの方は、生きているうちに経験する「相続」。知っておきたい相続登記の義務化について解説します。

名義変更を怠った場合、将来的に不動産を売却したり、不動産を担保に借り入れしたりする場合の審査の障害となる可能性があるため、正しい手続きを迅速に行うことが重要です。

4-5-1.相続の際に必要な書類

事前に相続手続きに必要な書類を把握し、適切に準備することは、手続きを円滑に行う上で極めて重要です。

相続財産調査、相続人調査の中で、のちにおこなうべき相続登記や遺産整理手続きに必要な書類は揃います。

相続関係を証明する戸籍謄本、各種財産の調査時に取得した資料が挙げられます。

参照 代表的な相続に関する必要書類

| 書類名 | 利用/提出場面 | 取得先 |

|---|---|---|

|

戸籍謄本/住民票の写し等 |

|

市区町村役所 |

|

取引履歴/残高証明 経過利息計算書 借入に関する資料 配当金支払通知書(証券) |

|

金融機関 証券会社 |

|

固定資産評価証明 |

|

市区町村役所 |

|

不動産登記簿謄本 (全部事項証明書) |

|

法務局 |

|

生命保険等の解約返戻金証明書 (生命保険支払明細書等) |

|

保険会社 |

|

車検証 (登録事項等証明書) |

|

運輸支局 |

|

査定書 (車両/美術品/貴金属/宝石/高価な動産等) |

|

各専門業者 |

法務局で交付が受けられる法定相続情報一覧図を取得しておくと、遺産の名義変更をおこなう際にいちいち相続関係を示す戸籍謄本を準備しなくて済むため、費用や時間を節約することができます。

法定相続情報一覧図について、詳しくは次の関連コラムで解説しています。

関連コラム

- 遺産整理手続をおこなう人は知っておきたい「法定相続情報」制度

被相続人との相続関係を証明する戸籍謄本や相続関係図を提出することで、法務局から無料交付が受けられる法定相続情報は、スムーズに遺産整理手続き進めるために欠かせない資料のひとつです。同制度に関する基礎知識について解説しています。

4-5-2.相続登記と必要書類

相続登記は、遺言書や遺産分割協議書などの必要書類を添付して手続きします。

この手続きや必要書類については、次の関連コラムで詳しく解説しています。

関連コラム

- 【申請書書式で解説!】相続登記の手続の流れ(令和6年4月 相続登記義務化対応)

不動産登記申請書のひな形をもとに、相続登記手続きの流れについて解説しています。

- 相続登記申請の必要書類と取得方法を解説【申請パターン別、準備・提出から原本還付までの流れ】

相続不動産の登記名義変更のための必要書類の取得方法を解説しています。

相続登記には遺産分割が完了した後の重要な手続きとして、いくつかの費用が必要です。

登記事項証明書や固定資産税評価証明書の取得費用、登録免許税、司法書士への報酬などが主な費用です。

4-5-3.相続登記の必要費用

相続登記には必要書類の取り寄せ費用や国に納める登録免許税などの費用がかかります。

相続登記に関する必要書類については次の参照記事で詳しく解説しています。

関連コラム

- 相続登記にかかる費用と、司法書士費用の目安【申請パターン別に解説】

相続登記手続き自体にかかる費用と、司法書士に手続代行を依頼した場合の目安について解説しています。

登録免許税

不動産の相続登記に必要な費用の一つである登録免許税は、不動産の名義変更にあたり国に対して支払う税金です。

その額は登記の種類や不動産の価値によって異なります。

また、期間限定で登録免除税の免税措置が設けられているケースもあるため、相続登記は登記の専門家である司法書士に一度は相談しておくと安心です。

必要書類の取得費用

登録免許税の計算のために必要になる「固定資産評価証明書(都税事務所、市区町村役所)」や、登記申請の際に添付を求められる「被相続人の住民票(除票。市区町村役場)」や「戸籍謄本(除籍謄本)」、司法書士に手続きを依頼した場合のその代行費用などがかかります。

5. 相続税の申告・納付

相続税の申告が必要になるケースは、相続税の課税対象となる相続財産から一定額を差し引き、それでもなお財産評価額が基礎控除額を超える場合に相続税申告が必要になります。

相続税の非課税の範囲(基本)

(3,000万円+(600万円×法定相続人の数))< 相続税評価額

相続税申告が必要な場合、被相続人の死亡を知った日から10ヶ月以内に申告を税務署に提出し、納税を完了させる必要があります。

期限内に正しい財産評価と計算をおこない、期限内で相続税の支払いをしない場合、延滞税、無申告加算税、過少申告加算税、重加算税といったペナルティを受ける可能性が高くなります。

相続税申告に関しては、その時々で控除の特例等があるため、適切に上手に特例措置などを利用し節税をおこないながら、正確な金額を準備し、期限内申告・納付をおこなうようにしましょう。

自信のない方は税理士に適切な手続きを依頼することで、税務上の問題を回避できます。

6.相続不動産の評価方法

不動産を相続する際、正確な財産評価をすることは「相続税計算の基礎」となり「相続税申告の要否」の判断や「相続登記の費用計算」に影響を与えるため、大切なポイントです。

土地、建物、居住用区分所有財産など、不動産のタイプごとに異なる評価基準が存在し、それぞれの特性に応じた適切な評価方法を選択し、適用することが重要になります。

税務上の評価額の算出にあたっては、国税庁が提供する路線価図や固定資産税評価証明書などの公的な資料を参照することも欠かせません。これらの資料を元に、不動産の現状や市場価値をもとに適切な評価を行うことが、適正な相続税額を導き出す鍵となります。

当事務所では相続税に強みをもつ税理士事務所と提携しており、相続税申告の要否の判断のためのシュミレーションも対応可能です。

ぜひ、お気軽に当事務所まで不動産相続についてご相談ください。

7.専門家の活用と相談ポイント

不動産相続における専門家の活用は、避けられない法律や税金に関する複雑な知識が求められるため、非常に重要となります。

これにより、適切なアドバイスをもとにスムーズな手続きが期待できます。

具体的には、司法書士や税理士といった専門家に相談することで、遺産分割協議や相続税申告などの複雑で面倒な手続きをサポートしてもらえます。

専門家と相談する適切なタイミングや、求められるアドバイスのポイントを把握することが、効率的な相続手続きには欠かせません。

専門家に依頼するには代行手続き費用がかかる点がデメリットになりますが、他方で事務手続きの負担や関係者とのやり取りを任せることができるため、手続き負担や精神的なストレスを大幅に軽減することができる点は大きなメリットです。

7-1相続相談のタイミング

相続相談を行うタイミングは、相続発生後すみやかに相談されることをお勧めします。

(被相続人となる方は、当然相続発生前に相談されることになりますが、事前に専門家に相談をすることで、相続によって生じる可能性のあるトラブルを未然に防ぐことができ、あなたの遺志をしっかりとのこすことができます。)

相談時期が早ければ、選択肢を多く提案でき、各種相続手続きの期限に余裕をもって対応をおこなうことができます。

関連コラム

- 相続登記の代行を依頼する前に押さえておきたい基礎知識 相続登記の代行を司法書士に依頼を検討している時に知っておきたい費用相場や登記手続きの流れ(準備から登記完了まで)、司法書士に代行する場合のメリットについて解説しています。

8.不動産相続に関するよくある質問と回答

不動産相続は法的に複雑であり、多くの疑問が生じがちです。

そこで、一般的な疑問とその回答を紹介します。

8-1.相続登記義務化と制度詳細

令和6年(2024年)4月1日より、相続不動産の名義変更手続き、いわゆる相続登記は義務となりました。

義務違反には、過料(罰則)10万円以下の制裁があります。

関連コラム

- 詳細解説「相続登記の義務化」の制度解説

義務からされた相続登記について解説しています。

- 相続登記義務に違反したらどうなる?(令和6年4月1日以降、罰則あり)

相続登記の義務に違反した場合の罰則や、登記名義を放置することのリスクについて司法書士が解説しています。

施行された日よりも前に相続した不動産についても、義務化の対象になるため、まだ名義変更をしていない方は注意が必要です。

なお、相続登記をせずにいた場合、当時相続人であった方が亡くなり、その子供などに相続権が移るなどして、話をしたことも面識もない関係者が全国に増えてしまい、相続手続き が非常に面倒なケースになってしまっていることがあります。

当事務所では、先代名義のままの相続不動産の登記手続きについてサポートをおこなっています。

ぜひ、お気軽にご相談ください。

8-2相続不動産国庫帰属制度とは

令和5年(2023年)4月27日から施行された相続不動産国庫帰属制度とは、相続または遺贈(相続人に対する遺贈に限る)によって取得した土地の所有権を国庫に帰属させる制度です。

この制度により、管理困難な相続不動産について、登記名義を変更しないまま放置され、相続が繰り返されることで所有者不明の土地が発生し、周辺地域の土地利用に支障が生じることがないよう、地域のまちづくりや資源の有効活用の促進が期待されています。

申請のための要件や国庫帰属制度の手続などについて詳しくは、次の記事で紹介しています。

関連コラム

- 相続土地国庫帰属制度とは?不要な土地を手放す方法について徹底解説

相続不動産である土地について、一定の条件のもと国に帰属させることができる場合があります。この相続土地国庫帰属制度の基礎知識について、司法書士が解説しています。

8-3.相続放棄手続きと管理義務

管理困難、管理コストのかかる相続不動産を手放したいと考えるかもしれません。

家庭裁判所の相続放棄手続により相続をしない相続放棄手続きは、相続が発生した場合に相続人が負債を負わないための選択肢の一つです。

相続財産の中には、負債や不動産の維持管理費用などの負担が含まれている場合があり、これらの負担が経済的な負担になる恐れがあります。

例えば、故人が多額の借金を残していたり、管理が困難な不動産を相続することになったりした場合、相続放棄手続きを行うことでこれらの負担から逃れることが可能になります。

しかし、相続放棄を行う場合は、家庭裁判所への申述や相続財産の管理義務などの責任が発生することも頭に入れておく必要があります。

9.結論と不動産相続の今後

不動産相続をスムーズに進めるためには、あらかじめ必要書類を準備し、専門家に相談することが重要です。

遺言書や戸籍謄本などの書類は、相続プロセスを円滑に進める上で欠かせません。

これらの書類が不足していると、名義変更や相続税の申告などで想定外の問題が発生する可能性があります。遺言書は被相続人の意向が明記されているため、遺産分割協議をスムーズに進行させるための重要な基盤となります。

また、相続に関わる複雑な手続きや税務処理については、専門の知識を持つ司法書士や税理士といった専門家に早期に相談することをおすすめします。これにより、適切なアドバイスを受けることができ、避けられる過ちや不必要なコストを事前に抑えることが可能です。

特に、不動産の価値評価や相続税申告には、専門的な知見が求められます。専門家に早期に相談することで、相続税の評価額を適切に設定し、節税対策を検討することができるようになります。

これらのポイントを事前に把握し、準備しておくことで、不動産相続をスムーズに進めることが可能です。

必要書類の準備と専門家への相談は、円滑な不動産相続において欠かせないステップです。

上垣司法書士事務所では、相続登記の専門家である司法書士として、相続不動産について相談をおこなっています。

ぜひお気軽にお問い合わせ、ご相談ください。