人生で一度は経験する可能性が高い「相続」。「資産(預貯金、株式など)」を受け継ぐことが相続であると多くの方がイメージするかもしれません。実際は、資産・負債・地位など、その範囲は広いと言えます。

ここでは、どのように相続財産を調査するのかについて、具体的な事例を交えながら解説いたします。

「相続財産」とは

相続財産とは、被相続人が亡くなった時点で有していたプラスの財産とマイナスの財産のすべてのことをいいます。例えば不動産や預貯金、借金などがイメージしやすいと思います。

ここでは相続財産の内容について、具体的にご紹介します。

相続財産の範囲

相続財産は、被相続人が亡くなった時点で有していたすべての財産です。

「財産」というだけに、預貯金や不動産などのプラスの財産をイメージしやすいですが、借金などのマイナスの財産も含みます。

また、有形無形を問いませんので、物質的なものだけでなく、被相続人の権利や義務も相続財産に含まれます。ただし、被相続人の一身に帰属していた権利義務(一身専属権)など、相続財産に含まれず相続の対象にならないものもあります。次に、相続財産の一部を具体的にご紹介します。

積極財産(プラスの財産)の具体例

あくまで下記の積極財産の具体例は、一例になります。

財産評価方法はそれぞれにあり、複雑になることがあります。そのため、税務申告について税理士、不動産の評価については不動産鑑定士など、専門家に相談されるのが良いでしょう。

| 積極財産 | 具体例 |

|---|---|

| ①不動産と不動産上の権利 | 宅地、農地、山林、建物(マンション、アパートなど)、店舗、事務所、居宅、借地権、借家権など |

| ②現金・預貯金 | 現金、預貯金、株券、出資金、配当金、貸付金、売掛金、小切手、生命保険金(被相続人が受取人のもの)など |

| ③動産 | 自動車、家財、船舶、骨董品、宝石、貴金属、美術品など |

| ④その他 | 特許権、電話加入権、ゴルフ会員権、慰謝料請求権、損害賠償請求権など |

消極財産(マイナスの財産)の具体例

消極財産が積極財産を上回る場合には、相続により負債を背負うことになります。そのため、消極財産については、より慎重に確認していく必要があります。

| 消極財産 | 具体例 |

|---|---|

| ①負債 | 借金、買掛金、住宅ローン、小切手など |

| ②税金関係 | 未払いの所得税と住民税、その他未払いの税金(固定資産税など) |

| ③その他 | 未払いの家賃と地代、未払いの医療費、慰謝料、損害賠償金など |

相続財産に入らないもの

相続するにあたって、相続財産の対象とはならない権利などがあります。そのため、これらについては個別の契約や話合いによって、誰が受け継ぐのかが決まります。

| 祭祀財産 | 具体例 |

|---|---|

| ①一身専属権 (いっしんせんぞくけん) |

使用貸借権、労働者である地位、身元保証人である地位、生活保護受給権、国家資格など |

| ②生命保険など | 死亡保険金、死亡退職金など

(※ただし、受取人や受給者が契約などによって被相続人以外の特定の人に指定されている場合) |

| ③祭祀財産(さいしざいさん) | 祭祀を営むための系譜(家系図)、祭具(仏壇・位牌など)、墳墓(墓地・墓石)など |

相続財産の調査

相続が発生した場合、相続人の調査と相続財産の調査をおこない、誰がどの相続財産を引き継ぐのかを決める必要があります。

また、相続財産は必ずしもプラスになるとは限らず、負債の方が上回る状態である可能性も考えられます。その場合は、相続放棄も検討しなければなりません。

相続放棄については、自らが相続人であることを知ってから3ヶ月以内する必要がありますので、なるべく早めに相続財産の調査をする必要があります。

関連ページ

- 相続放棄申述受理申立とは

相続権を放棄するには家庭裁判所への手続が必要です。相続放棄を検討のためのポイント、手続の流れ、必要書類などについて、相続にくわしい司法書士が丁寧に解説します。

積極財産の調べ方

積極財産について、どのように調べるのかを解説します。

預貯金の調べ方

預貯金の調べ方については、まず被相続人がどの金融機関を利用していたかを特定することが必要です。

通帳、キャッシュカード、金融機関からの被相続人あての郵便物などがあるかどうかを調べます。最近ではネット銀行など通帳を発行しない場合もあるので、被相続人あてのメールなどを確認することも大切です。

郵便物やメールのやりとりがある場合は、取引があった可能性が高いので、調査の対象にするべきです。また、金融機関のカレンダーや、粗品(文房具など)も手掛かりになります。

それらが見当たらない場合、被相続人の自宅や職場の近くの金融機関に被相続人の口座があるか照会を申請することも方法として考えられます。

銀行によっては、その銀行のすべての本支店に口座がないかどうかを一度で照会することができる場合がありますので、取引をしていた可能性のある金融機関に対し、それぞれ照会を依頼するのもひとつの方法です。

なお、口座の有無の照会は、相続人全員でおこなう必要はなく、相続人であれば誰でも可能です。

必要書類としては、状況によって異なりますが、少なくとも被相続人が亡くなったことが記録された戸籍謄本、手続をする人が相続人であることがわかる戸籍謄本は必要です。手続をする際は事前に金融機関に確認することをおすすめします。

なお、金融機関における相続手続には相続関係を証明する戸籍謄本の提出が必要です。最近では戸籍謄本の代わりに「法定相続証明情報の一覧の写し」を利用できる金融機関が増えてきました。この場合、戸籍謄本の提出は必要ありません。(※なお、一部金融機関にでは従来どおり戸籍謄本の提出を求められる場合があります。)

戸籍謄本取得には手間・費用がかかるため、法務局で無料で発行を受けることができる「法定相続情報」を戸籍謄本の代わりに利用することで大幅に手続負担を軽減することができます。法定相続情報については次のコラムで詳しく解説しています。

関連コラム

- 相続人が知っておきたい「戸籍」の取寄せ方・読み方

戸籍には「除籍」「改製原戸籍」などの種類、その時代における様式があります。一般の方には分かりづらい戸籍の読み解き方について、相続にくわしい司法書士が丁寧に解説します。

- 遺産整理手続をおこなう人は知っておきたい「法定相続情報」制度

法務局が無料で発行する「法定相続情報」。これを取得しておけば、金融機関などで戸籍などを都度提出しなくても、被相続人との相続関係を証明でき、遺産整理手続が格段に便利になります。司法書士が当制度の内容について分かりやすく解説します。

金融機関と口座が特定できたら、被相続人が亡くなった時点での残高証明書の発行を依頼しましょう。残高証明書は、のちに行われる遺産分割協議や、相続税の算出の際に使用します。

口座の解約方法

相続による預貯金口座の解約方法は、口座のある金融機関に各金融機関が用意した相続依頼書などと必要書類をそろえて提出します。その後、金融機関内部での確認手続きが完了すれば終了です。

| 被相続人名義の預貯金口座の解約に必要な書類 ※個別の状況によって、他に必要書類が発生する場合があります |

|

|---|---|

| ①遺言書がない場合 |

|

| ②遺言書がある場合 |

|

株式の調べ方

株式が上場株式(証券取引所で取引される株式)なのか非上場株式なのかで対応はかわってきます。

ここでは主に上場株式について解説します。

まず相続財産の中に上場株式があるかどうかは、被相続人が次のような書類を保管していないか確認します。また、インターネットで取引している場合など、メールや閲覧履歴などから取引先の証券会社などがわかる場合があるので確認が必要です。

- 取引口座を開設した際の控え

- 目論見書

- 取引報告書

- 取引残高報告書

- 特定口座年間取引報告書 など

利用していた証券会社などの口座が判明したときは、被相続人が亡くなった時点での残高明細書(株式の銘柄名や数量、時価が記載されています)、異動明細などを発行してもらい確認をおこないます。

なお、上場株式の保有の有無については「証券保管振替機構(ほふり)」で調査をするのが有効な方法です。証券保管振替機構に申請書である「登録済加入者情報」と相続関係を証明する戸籍謄本・法定相続情報などの書類を添えて開示請求をすることで、株式が保有されている口座を持つ証券会社などがどこであるかを調査できます。

株式の名義変更など

上場株式の場合、証券会社に被相続人が亡くなったので相続手続をしたい旨を伝えると、手続に必要な依頼書などを発行してくれます。

なお、上場株式の場合、預貯金の相続手続きのように、いきなりの解約、換金して相続人に払戻すことが原則としてできません。

つまり、被相続人の口座を相続人の口座に一旦移し替え、その後に、相続人の判断で、口座内の株を売却したり保有したりを選択することになります。

したがって、相続人において、被相続人が口座がある証券会社に口座を持っていない場合は、新たに口座を開設する必要があります。

非上場株式の場合、上場会社とは異なり、その会社の定款で株主に相続が発生した場合の取扱いが規定されていることが多いので、株式を発行している企業との直接のやりとりになります。会社の規定にしたがって、株式の名義書き換えの手続をおこなうことになります。

なお、非上場株式については、会社側との交渉になりますが買い取り価格などにおいてトラブルになることがあります。そのためトラブルに発展しそうな場合には、当事務所までご相談ください。提携弁護士とともに対応いたします。

不動産の調べ方

被相続人が不動産を所有していた場合、基本的に被相続人が保管していた不動産の権利証(登記識別情報または登記済証)や、毎年4月から5月頃に所有不動産が所在する各市区町村から送付される固定資産税の納税通知書などをもとに不動産を調べることになります。

不動産があると思われる市区町村を絞ることができれば、役所で「名寄帳」を取得することで、被相続人がその管轄内で所有していた不動産を調査することが可能となります。

名寄帳とは、ある人が所有している不動産の明細を一覧表にしたものです。

固定資産税の納税通知書では、被相続人が所有している不動産であっても、私道や公衆用道路などの固定資産税が課税されていない不動産などは記載されませんが、名寄帳にはその役所の管轄内の不動産であれば課税・非課税問わず被相続人所有の不動産が全て記載されます。

したがって、名寄帳は、相続登記を漏れなくおこなうために確認が必要な書類です。なお、名寄帳は相続人の誰でも請求することができます。

一般的な必要書類は、被相続人の死亡の記載のある戸籍謄本、相続人の戸籍謄本、相続人の身分証明書など、となります。

不動産の相続登記

相続登記とは、不動産を所有している人が亡くなった場合に、相続人へ登記名義を変更する手続です。

被相続人名義の不動産を売却する場合でも、いったん被相続人の名義から相続人の名義に変更する必要があります。

相続登記をおこなうには、必要書類とともに登記申請書を不動産の所在地を管轄する法務局に提出する必要があります。相続登記は原則として次の3つの方法のいずれかによって申請することになります。

遺言による相続登記

被相続人が遺言書を作成して亡くなった場合、その内容にそって相続人が不動産を相続します。

一般的な必要書類は下記のとおりです。(状況によって他に必要書類が必要になる場合があります)

| 遺言書による相続登記の必要書類 |

|---|

|

遺言による相続登記の場合、被相続人の戸籍謄本は出生から亡くなった時までのすべてのものではなく、亡くなったことの記載がある最後の戸籍謄本だけでいいことです。

なお、相続人の戸籍謄本は、相続開始の時点で相続人が生存していることを明らかにするため、被相続人が亡くなった日以降に取得したものが必要です。

また、被相続人の除票および相続人の住民票については、全て本籍地が入ったものが必要になります。

遺産分割協議による相続登記

遺言書が作成されていない場合には、不動産などの相続財産の分け方について相続人全員で話しあって決定します。この話しあいによって遺産分割協議書が作成された場合には、この遺産分割協議書によって相続登記をすることができます。

一般的な必要書類は下記のとおりです。(状況によって他に必要書類が必要になる場合があります)

| 遺産分割協議にもとづく相続登記の必要書類 |

|---|

|

法定相続分による相続登記

遺言書がなく、また遺産分割協議もしない場合、相続財産は相続人間で共有の状態になっています。

この相続人全員での共有状態のままに登記をする場合が法定相続分による相続登記です。被相続人から相続人全員へ不動産の名義が移転します。

一般的な必要書類は下記のとおりです。(状況によって他に必要書類が必要になる場合があります)

| 法定相続による相続登記の必要書類 |

|---|

|

なお、相続登記特有の書類として、「被相続人の除票または戸籍附票」があります。

これは被相続人の最後の住所を証明するものです。登記簿には所有者の住所および氏名が記載されています。しかし、被相続人の戸籍謄本には住所は記載されないため、被相続人と登記簿上の所有者が同一人であることを証明する「被相続人の除票または戸籍附票」が必要となります。

したがって、被相続人が登記簿上の住所から住所移転を繰りかえしている場合などは、登記簿上の住所から最後(死亡時)の住所までの、すべての住所移転の変遷が記載されている「被相続人の除票または戸籍附票」が必要となります。

また、「被相続人の除票または戸籍附票」は改製または閉鎖されてから、一般的に5年で廃棄されますので注意が必要です。

保険契約の調べ方

まず被相続人が保険証券を保管していないか確認します。

また、毎年「生命保険料控除証明書」が送られてきますので、これらの書類があれば保険会社が判明します。

これらの書類が見当たらない場合は、被相続人名義の通帳の履歴を確認します。

保険料の引落の履歴から加入していた保険会社を突き止めることができる場合があります。

また、被被相続人宛に送られてくる郵便物や、カレンダーなどの粗品の中に生命保険会社のものがないか確認します。あれば取引をしていた可能性が高くなりますので、一度保険会社に問い合わせてみることをおすすめします。

相続税申告と積極財産の価格評価

相続税は、現金、預貯金、土地、建物、株式、貴金属、骨とう品など金銭に換算できるすべての財産を課税の対象としています。

相続税を計算するためには、すべての財産を金銭に換算する必要があります。

そこで、相続財産の評価は「相続開始時(被相続人の死亡時)の時価」でおこなうと定められています。しかし、時価という言葉は非常にあいまいなため、国税庁が一定の評価基準である「財産評価基本通達」を出して、これを基準に時価を算出することになります。

土地(路線価あり/なし)の評価方法

土地は路線価方式と倍率方式のいずれかで評価額を求めます。路線価方式と倍率方式のどちらで評価するかについては、その所在地ごとの各国税局が定めています。どちらの方式を用いるかは国税庁のホームページで確認することができます。

関連リンク

| 土地の評価方法 | |

|---|---|

| ①路線価のある土地 (主に市街地にある宅地) |

路線価のある土地については、その宅地が面している道路につけられた路線価に、面積をかけて相続税評価額を求めます。また、土地の形が特殊、間口が狭いと いった個別の事情にあわせて、補正率で調整をおこないます。 |

| ②路線価のない土地 | 路線価のない土地については、固定資産時評価額に評価倍率をかけて相続税評価額を求めます。 |

建物の評価

建物については、固定資産税評価額×1.0%が相続税評価額となります。

つまり、固定資産税評価額と同額になります。貸付用の建物(収益用のアパートなど)や建築中の建物については、別の計算式で評価額を求めます。

預貯金の評価方法

普通預金の相続税評価は、相続開始日(財産の所有者が亡くなった日)現在の残高がそのまま相続税評価額となります。

定期預金についても、基本的には普通預金と同じく、相続開始日現在の残高がそのまま相続税評価額となります。

ただし、定期預金が利息を受け取る性質のものであること、利息が多額になることなどの理由により、相続開始日までの利息から、その利息にかかる税金を差し引いた金額を定期預金に含めて相続税評価額とします。

外貨預金の評価方法

日本円による預貯金の場合と同様、相続開始日(財産の所有者が亡くなった日)現在の残高を残高証明書で確認し評価します。

この場合、外貨を日本円に変換する必要がありますが、日本円への換算レートは、相続開始日の取引金融機関が公表するTTB(対顧客直物電信買相場)により算出することになります。

上場株式の評価方法

上場株式は原則として、次の4つの金額のうち最も低い金額をもって評価します。

| 上場株式の評価方法 |

|---|

|

骨とう品の評価方法

骨とう品は売買実例価額、精通者意見価格などを参考に評価します。

売買実例価額とは、相続開始日に仮に売った場合にいくらになるのかという価額のことです。

また、精通者意見価格とは、鑑定士のような専門家の鑑定結果などによって得られた価格のことです。

具体的には、骨董品や美術品を扱っている専門業者などで鑑定してもらう方法や、リサイクルショップの無料査定などが考えられます。

自動車の評価方法

自動車は、家具家電と同様に一般動産として評価されます。

一般動産の評価は売買実例価額、精通者意見価格などを参考に評価します。

具体的には、インターネットで市場での買取価格を調べる方法や、実際に車買取業者に自動車をもっていき、買取価格の査定をしてもらう方法などが該当します。

消極財産の調べ方

被相続人に消極財産(借金など)があるかどうかを調べるには、まず被相続人の自宅の郵便物などを確認します。

借金の契約書や、銀行、消費者金融、信販会社などからの請求書などがあれば手掛かりになります。預貯金通帳を確認し、定期的に引き落とされているようであれば、それも手がかりになります。

また、法務局で被相続人の自宅などの登記事項証明書を取得し、抵当権や根抵当権といった記載があれば、住宅ローンなどで不動産が担保に入れられていることが確認できます。

さらに詳しく調べる場合は、信用情報機関に照会するという方法があります。信用情報機関は次の3社が存在します。

| 信用情報機関 | 具体例 |

|---|---|

| 全国銀行個人信用情報センター (KSC) |

みずほ銀行、三井住友銀行、三菱UFJ銀行、りそな銀行などが加盟する「一般社団法人全国銀行協会」が運営しています。そのため、銀行・信託銀行・信用金庫・信用組合・農業協同組合・漁業協同組合・労働金庫などが加入しています。 |

| 株式会社シー・アイ・シー (CIC) |

アイフル、SMBCコンシューマーファイナンス、クレディセゾン、楽天カードなどの割賦販売、消費者ローンなどのクレジット会社、信用保証会社、リース会社などが加入しています。 |

| 株式会社日本信用情報機構 (JICC) |

アイフル、NTTドコモ、イオン銀行など消費者金融、商工ローンなどが加入しています。 |

借入がある場合は、借入先の金融機関が加盟する信用情報に登録されます。

借入先の金融機関が、複数の信用情報機関に加盟している場合は複数の信用情報機関に登録されますが、ひとつつしか加盟していない場合は他の信用情報機関には登録されません。したがって、確実に調査するためには3つすべてに開示請求をおこないます。

相続放棄の手続(消極財産を相続したくない場合)

相続放棄とは、相続が発生したことを知ってから3カ月以内に、家庭裁判所に申し立て、許可されることによって、初めから相続人でなかったことにする手続です。

相続財産の調査の結果、プラスの財産よりもマイナスの財産のほうが多く、マイナスの財産を相続したくない場合は、相続放棄の手続をおこなう必要があります。

相続放棄は、被相続人の最後の住所地を管轄する家庭裁判所に相続放棄申述書を提出しておこないます。

必要書類としては、申述書、被相続人の除票または戸籍附票、被相続人の死亡の記載のある戸籍謄本、申述人(放棄をする人)の戸籍謄本などで、個別のケースによって異なります。なお、相続放棄の申立てには相続が始まったことを知ってから3カ月以内に行わなければならないという期限があるため、期限内にスムーズに済ませなければいけません。

家庭裁判所に相続放棄を申し立てると、約10日後に家庭裁判所から相続放棄に関する照会書が送付されます。送付書には回答を記入する欄があり、必要事項を記入して家庭裁判所へ返送します。その後、相続放棄が許可されれば、家庭裁判所から相続放棄申述受理通知書が送付され、これにより相続放棄が正式に認められたことになります。

詳しい手続については、次のページで解説しています。

関連ページ

- 相続放棄申述受理申立とは

相続権を放棄するには家庭裁判所への手続が必要です。相続放棄を検討のためのポイント、手続の流れ、必要書類などについて、相続にくわしい司法書士が丁寧に解説します。

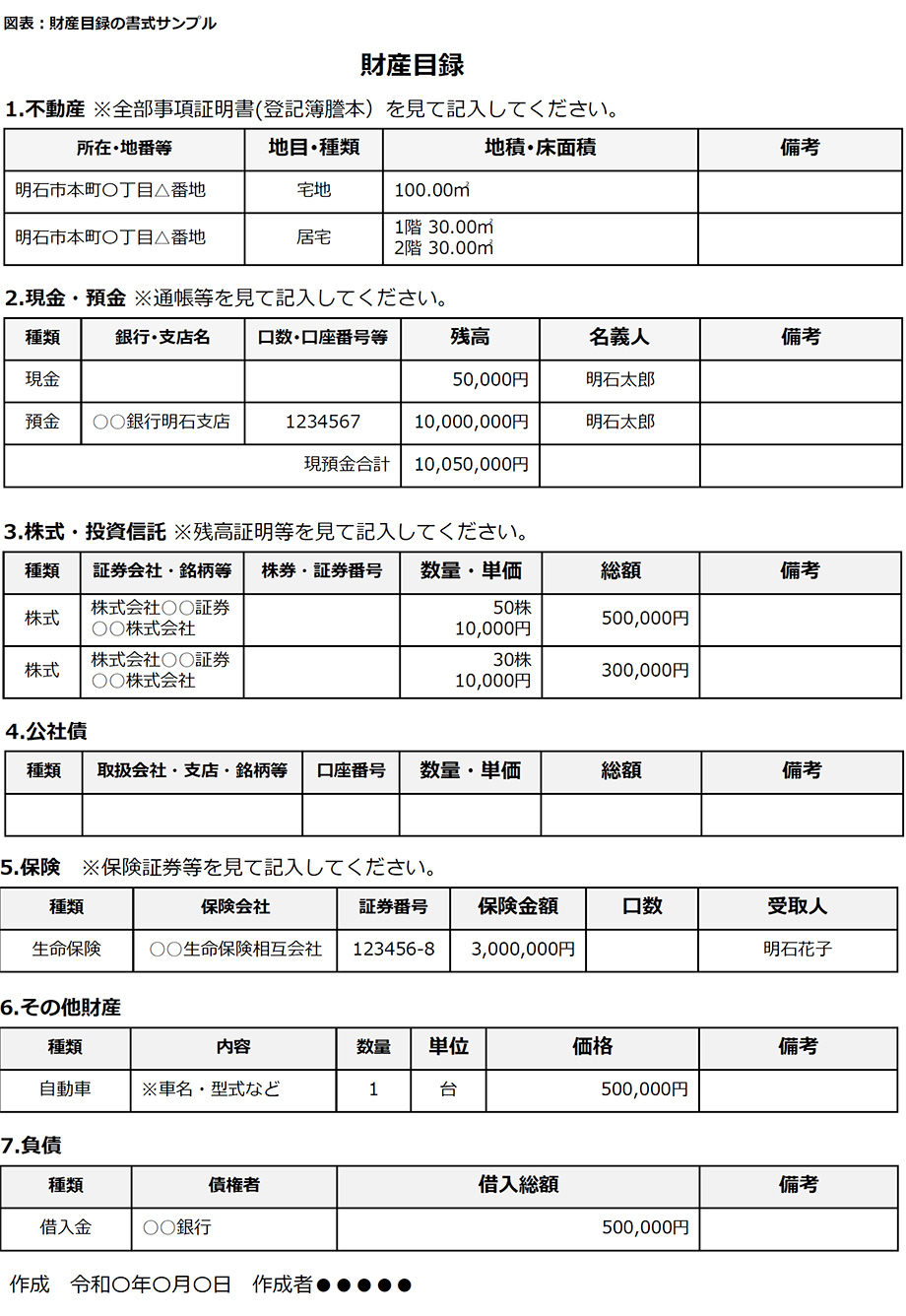

財産目録の作成(書式で解説)

財産目録とは、被相続人が所有していた財産のすべてを一覧にまとめたものです。

遺言書がない場合、遺産の分割をするためには、相続人全員で話し合う遺産分割協議が必要です。その際に財産目録があれば相続財産の全体像を把握しやすくなるため、相続人間での無用なトラブルを避けることができます。

また、財産目録により相続財産の合計額を把握できることで、相続放棄の必要性の有無や、相続税の申告の有無を判断できやすくなります。

財産目録には決まった書式はありませんが、プラスの財産とマイナスの財産に分けて、財産の種類ごとにまとめていきます。

相続財産調査のフルサポート

相続財産の調査は、相続人調査と同じく、相続手続きをすすめていくうえで根幹となる部分です。

相続人全員での遺産分割協議が終わったあとに、新たな相続財産が発見された場合、再度遺産分割協議をとりおこなうことになります。

公平かつ円滑な遺産分割協議のためにも、相続財産の調査は漏れなくおこなうことが重要です。

また、相続放棄の必要性の有無、相続税申告の必要性の有無の判断がいる場合などは、より慎重に相続財産の調査をおこなう必要があります。

当事務所では、相続財産の調査から遺産分割まで当事務所がサポートさせていただきますので、お気軽にご相談下さい。

遺産分割協議

相続人、相続財産の調査が完了したら、次は相続人全員で遺産分割についての話合いをおこないます。次のページでは、遺産分割についての話合いの進め方について、司法書士が丁寧に解説しています。