亡くなられた方が遺言書をのこしている場合、相続において遺言書の内容が優先されます。しかし、遺言書がない場合には、相続人全員で遺産分割などについて話合いをおこないます。

実際にどのように遺産分割協議を進めていくべきかについて解説いたします。

遺産分割協議の進め方

遺産分割協議(話合い)には相続人全員が参加する必要があるため「相続人」調査により相続人を確定し、相続財産調査をおこない遺産分割の対象を確定します。

これらの前提を確定したのち、遺産分割についての話合いをおこないます。

相続財産の範囲

遺言書に特別な記載がないかぎり、相続人全員の話合いで、誰が・どの財産を・どのような割合で相続するのかを決めていきます。

この話合いを遺産分割協議といいます。遺産分割協議をするにあたって、事前の準備や話し合いの結果をまとめる必要があります。

遺産分割協議は、大きくわけて4つの手順で進みます。

| 遺産分割協議の流れ |

|---|

|

遺産分割協議は相続人全員でおこなう必要がある

遺産分割協議は、必ず相続人全員でおこなう必要があります。

ひとりでも相続人が欠けた状態なされた遺産分割協議は無効です。その場合遺産分割協議をやりなおす必要があります。

ただし、相続人の全員が一堂に会して協議をする必要はありません。

遠方に住んでいる、仕事の都合で参加できないような場合は、電話・メールやWEB会議システムなどを使って話し合うことも可能です。遺産分割協議書への署名押印も、郵送で順番に回していくという方法で問題はありません

印鑑証明などの必要書類について

相続人全員による協議がまとまった場合、その内容を遺産分割協議書を作成します。

遺産分割協議書には、相続人全員が署名押印しますが、実印でおこない、その印鑑証明書を添付します。

「印鑑証明書」は、原則本人しか取得できないため、遺産分割協議の内容について、相続人が合意したことの証明になります。

また、不動産や預貯金の相続手続においても印鑑証明書も必要になります。

遺産分割協議のやり直し

相続人全員の合意により有効に成立した遺産分割協議のやり直しは、相続人全員が同意すれば可能です。

ただし、有効に成立した遺産分割協議を解除して再び遺産分割すると、税務上は贈与・売買・交換があったと判断される可能性があります。

そのため、贈与税や譲渡所得税の課税を受ける可能性もあるため、注意が必要です。

また、有効な遺産分割協議を前提に第三者へ権利が移転される場合があります。

例えば不動産を相続した相続人が売却してしまう場合です。このような場合、遺産分割協議をやり直しても基本的には第三者へ返還を求めることはできず、第三者への売却は有効となります。

遺産分割協議後に新たな相続財産が発覚した場合

遺産分割協議後に新たな相続財産が発覚した場合、基本的には、一度成立した遺産分割協議をやり直す必要はありません。

新たに発覚した相続財産についてのみ、もう一度遺産分割協議をおこなうことになります。

しかし新たな財産が発見されるたびに、その都度相続人全員で協議をおこなうのは手間がかかります。

そのような場合を考慮して遺産分割協議書を作成するときに、『遺産分割協議書に記載がない相続財産や、後日、新たな相続財産が発覚した場合は、相続人○○が相続する』という内容などを、協議書の中に記載しておくことがあります。

ただし、相続人の一人がわざと相続財産を隠していたり、新たに発覚した財産の相続税評価額が高額であるなど相続財産全体の大きな部分を占めていたりする場合、当初の遺産分割協議は無効なものだったと主張することで、一度成立した遺産分割協議が無効となり、新たに発覚した相続財産と従来の相続財産とをあわせて再度遺産分割協議を行わなければならない可能性もあります。

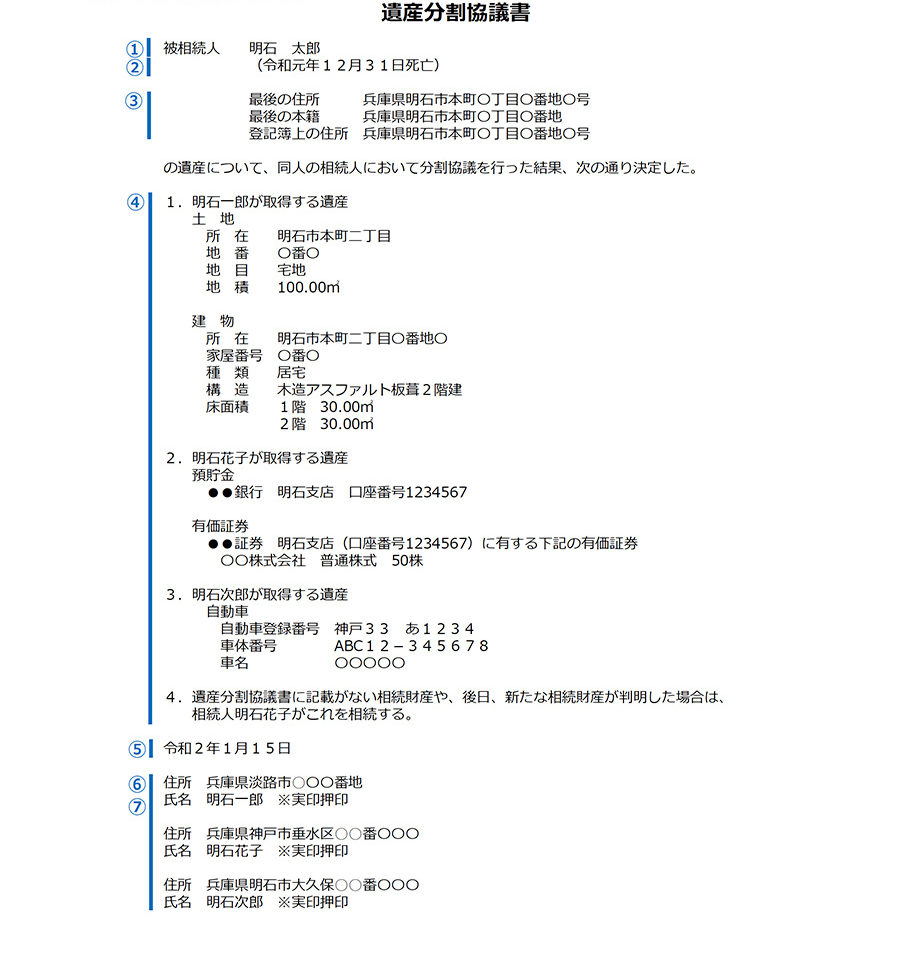

遺産分割協議書の作成方法(書式サンプル)

では、実際に遺産分割の合意内容について、どのように書面にするのか「遺産分割協議書」の書式サンプルをもとに解説します。

遺産分割協議書のサンプル

遺産分割協議書に記載する内容は次のとおりです。

図表:遺産分割協議書の書式サンプル

①被相続人の氏名

被相続人(亡くなった方)の氏名を、戸籍謄本のとおりに記載します。

②死亡日

被相続人の亡くなった日を、戸籍謄本を確認し記載します。

③本籍・最後の住所・登記簿上の住所(不動産の相続登記に使用する場合)

被相続人の本籍、最後の住所を戸籍謄本、戸籍附票または住民票除票を確認して記載します。

相続財産の中に不動産がある場合は、登記事項証明書を確認し、登記簿上に記載されている住所も記載します。

④財産の取得内容(財産の表示、誰がどの財産を取得するか)

相続財産を、誰が、どのような割合で取得するかを記載します。

書式サンプルのように、相続人ごとに、どの財産を相続するかを記載していくのが一般的です。

各財産の具体的な記載方法については、下記でご紹介しますが、相続財産については決して曖昧な書き方ではなく、確実に特定できる内容で正確に記載します。

持分なども、正確に記載する必要があります。

⑤協議の成立年月日

協議が成立した年月日を記載します。

⑥相続人の住所氏名

相続人全員の住所および氏名の欄です。

氏名については、相続人本人が手書きします。

住所は、パソコンなどで入力しても問題ありませんが印鑑証明書記載のとおり記入します。

⑦実印による押印

印鑑証明書を確認し、市町村に登録している印鑑(実印)を押印します。

印影が不鮮明な場合は、法務局や金融機関での手続きの際に印鑑証明書との照合ができず、受付けてもらえない場合があるので、印影が鮮明になるよう押印します。

遺産分割協議書に記載する財産の表記方法

遺産分割協議書は、財産の名義変更をおこなう際に手続の必要書類として利用することがあります。

例えば、相続で不動産を取得した場合における、相続人名義への変更登記手続などに利用します。

そのため、登記手続で利用することを想定して遺産分割協議書を作成することで、協議後の手続がスムーズに進みます。

不動産の書き方

不動産については、登記事項証明書の記載のとおりに記載します。登記事項証明書には様々な情報が記載されていますが、その中で「表題部」の項目を確認しながら作成します。具体的には下記のように記載します。

①土地の場合

地 番 ○番△

地 目 宅地

地 積 100.00㎡

②建物の場合

家屋番号 ○番△

種 類 居宅

構 造 木造アスファルト板葺2階建

床面積 1階 30.00㎡

2階 30.00㎡

※附属建物(車庫など)があれば、それらの「符号」「種類」「構造」「床面積」も記載します

③マンション(敷地権付区分建物)の場合

所 在 明石市本町二丁目○番池△

建物の名称 ABCコーポ

専有部分の建物の表示

家屋番号 本町二丁目○番池△の101

建物の名称 101

種 類 居宅

構 造 鉄筋コンクリート造1階建

床面積 1階部分 50.00㎡

敷地権の表示

土地の符号 1

所在及び地番 明石市本町二丁目○番池△

地 目 宅地

地 積 1000.00㎡

敷地権の種類 所有権

敷地権の割合 10000分の1000

なお、未登記の建物の場合は登記事項証明書が取得できません。

その場合は市町村発行する固定資産税評価証明書などをもとに記載するのが一般的です。

④未登記の建物の場合

家屋番号 未登録

種 類 居宅

構 造 木造かわらぶき平屋建

床面積 20.00㎡

※未登記につき、令和2年度固定資産税評価証明書の記載にもとづく

現預金の書き方

①現金

「現金 金〇〇万円」などと記載します

②預貯金

上記のように、「金融機関名」「預金の種類」「口座番号」を記載します。

なお、残高は記載しないのが一般的です。残高を記載してしまうと、被相続人が亡くなった後、預貯金の相続手続をするまでに発生した利息などについても、誰が相続するのか遺産分割協議書に記載する必要があり、非常に煩雑になります。

自動車の書き方

自動車の書き方ついては、まず車検証を確認します。

車検証に記載されている「自動車登録番号」「車台番号」「車名」を記載します。

保険契約の書き方

死亡保険金などの生命保険は相続税の課税対象ではありますが、保険契約で受取人に指定された人に受け取る権利があります。

したがって相続財産ではないので、遺産分割の対象にならず、遺産分割協議書にも記載しません。

ただし、被相続人自身が受取人となっている場合は、相続財産となり、遺産分割の対象となります。その場合は、保険証券を確認しながら「保険会社」「保険の種類」「証券番号」を記載し、特定します。

代償分割の合意に関する書き方

①代償分割とは

代償分割とは、相続人のうち1人あるいは数人が相続財産を現物で相続する一方で、現物を相続しなかった他の相続人に対して、債務を負担する(金銭により代償金を支払うなど)遺産分割の方法です。

例えば、相続財産が実家の不動産のみで長男が実家の不動産を継ぎたい場合、長男が不動産を相続する代わりに、他の相続人に金銭を支払うといったケースに利用されます。

②代償分割の書き方

なお、代償金の支払時期は、本遺産分割協議成立の日から30日以内とする。

書き方のポイントは、AからBへの1,000万円の支払いが「代償として支払う」ものであることを明確にしておくことです。

仮にこれらの記載がない場合、代償金の支払いが贈与であるとされ、贈与税が課税される場合があるので注意が必要です。

換価分割に関する書き方

①換価分割とは

換価分割とは、例えば相続財産である不動産などを売却し、その売却代金を相続人全員で決めた割合で分割して相続する方法です。

②換価分割の書き方

ケース①

相続人AおよびBが不動産を2分の1ずつ共同で相続→共同で売却→売却代金をA、B各2分の1で取得する場合

上記のように記載します。

なお、上記の記載例で相続人Bが海外に居住している場合など、不動産を共同名義にしてしまうと売却手続きが難しくなってしまう場合、換価分割のために便宜上相続人Aの単独名義にするケースも考えられます。その場合の記載の仕方は以下のようになります。

ケース②

相続人Aが便宜上不動産を単独で相続→Aが売却→売却代金をA、B各2分の1で取得する場合

上記のように記載します。

ただし、この場合AからBへの売却代金の分配が贈与と判断され、贈与税が課税されるかどうかが問題になります。この点について、国税庁の見解は以下のようになっています。

| 遺産の換価分割のための相続登記と贈与税 引用 国税庁HP |

|---|

【照会要旨】遺産分割の調停により換価分割をすることになりました。ところで、換価の都合上、共同相続人のうち1人の名義に相続登記をしたうえで換価し、その後において、換価代金を分配することとしました。この場合、贈与税の課税が問題になりますか。 【回答要旨】共同相続人のうちの1人の名義で相続登記をしたことが、単に換価のための便宜のものであり、その代金が、分割に関する調停の内容に従って実際に分配される場合には、贈与税の課税が問題になることはありません。 【関係法令通達】相続税法第1条の4 注記 |

上記の見解は調停を前提にした場合ですが、遺産分割協議の場合も同じ趣旨であると考えられます。ただし、注記にもあるように、個別のケースによっては贈与と判断される可能性も否定できません。

このような換価分割の手続きにおいて便宜上特定の相続人に一旦名義を集める場合は、事前に税務署または税理士への確認が必要です。

負債に関する書き方

上記のように記載します。

個別の負債を記載する場合は、負債が特定できるように記載します。

なお、注意するポイントとしては、負債については、遺言や遺産分割協議の内容にかかわらず、各相続人が、法定相続分の割合で相続するということです。

例えば被相続人の負債(借金など)について、相続人全員の協議により「被相続人の負債については相続人Aが相続する。」ことにしたとします。

この内容は相続人同士の間では有効ですが、債権者などの第三者に主張することはできません。

つまり、債権者が相続人Bに「返済してください」と言ってきた場合に、Bは「借金はAが相続しているので私は払いません。」とは言えないということです。

なお、負債の遺産分割協議は相続人間では有効なので、Bは債権者の請求に応じて返済した金額について、Aに返還を求めることはできます。

関連コラム

- 【書式無料ダウンロード】遺産分割協議書ひな形・文例集21点 [PDF・Word対応]、官公庁リンク集

作成パターン別21点の豊富な無料ダウンロード可能な書式をもとに、遺産分割協議書について学べます。

- 遺産分割協議書の書き方を徹底解説【書式ひな形・15点以上の条文例あり】

ご自身で遺産分割協議書を作成しようと考えている方に向けた、遺産分割協議書作成方法について解説したコラムです。

遺産分割協議書の利用先

図表:遺産分割協議書の利用例一覧

| 遺産分割協議書の利用例一覧 | |

|---|---|

| 法務局 | 遺言で指定された内容、または法定相続分以外の割合で相続登記を申請する際に使用します。 |

| 銀行など金融機関 | 預貯金の照会や口座解約などの相続手続に使用します。 |

| 証券会社 | 株式の照会・名義変更などの相続手続に使用します。 |

| 税務署 | 相続税申告の手続きに使用します。遺産分割協議書がないと法定相続分に従った申告しかできませんし、配偶者控除や小規模宅地の特例なども適用できないことになります。 |

関連コラム

- 遺産分割協議書による相続登記手続の流れ(遺産分割パターン別に解説)

遺産分割方法別による相続登記(相続不動産の名義変更)について解説したこらむ

遺産分割協議書作成のフルサポート

遺産分割協議書は、相続人全員の話合いで、「誰が」「どの財産を」「どのような割合」で相続するのかを決めたものを書面というかたちで明確にしたものです。

遺産分割協議書の作成は義務ではありませんが、後々のトラブルを避けるために書面にしておくことが大切です。また協議書は不動産、預貯金、株式などの相続手続においても必要になるため、作成内容に漏れや誤りのないものを作成する必要があります。

弊所では、相続人調査、相続財産調査から遺産分割協議書の作成までサポートさせていただきます。お気軽にご相談ください。

遺産整理手続

遺産分割協議のあと、取得した財産の名義変更手続をおこないます。お金、不動産、動産などについて、換価・名義変更の手続について、相続にくわしい司法書士が解説いたします。