家族信託は、従前より利用されることの多かった、判断能力が衰える前から財産の積極的な運用管理を依頼する「財産管理契約」よりも新しい財産管理の仕組みです。新しい仕組みであるがゆえに、トラブルとなった事例に基づく、裁判所の判断などはまだ少ない状況です。家族信託の利用に関しては、適切な情報を収集して利用しましょう。

「家族信託」は元気なうちからの財産管理承継の仕組み

家族信託は、「元気なうちに家族に財産の管理を任せる仕組み」です。

2006年に信託法という法律が改正されたことにより生まれた新しい仕組みですが、超高齢化社会における病気や認知症などによるリスクに柔軟に対応できる財産管理の仕組みとして注目されています。

「家族信託」とは

家族信託とは、財産をもっている人が、自分で財産を管理できなくなる場合に備えて、自分の財産を信頼できる家族に託し、一定の目的の範囲内(たとえば自分の老後の生活・介護に必要な資金管理など)で、その管理・処分を任せる財産管理の方法です。

家族信託の仕組みを利用することで、これまで難しかった、自分が元気なうちから財産の管理処分を家族に託すことができます。

それにより積極的な財産の運用なども可能となること、また、二次相続以降の財産承継先の指定もすることができることなど、従来からある後見制度や遺言書では叶わなかった財産管理や、次世代への財産承継が可能となります。

なお、「二次相続」」とは、最初の相続のあとの、二度目の相続のことを言います。

例えば、ご夫婦の一方が亡くなり、配偶者とお子さまが相続(一次相続)したのち、当配偶者も亡くなりお子さまが相続することを「二次相続」と言います。

二次相続では、一次相続の時よりも基礎控除額が減ってしまうなど税負担が増えるため、「二次相続」を考えた相続税対策が大切だと言われています。

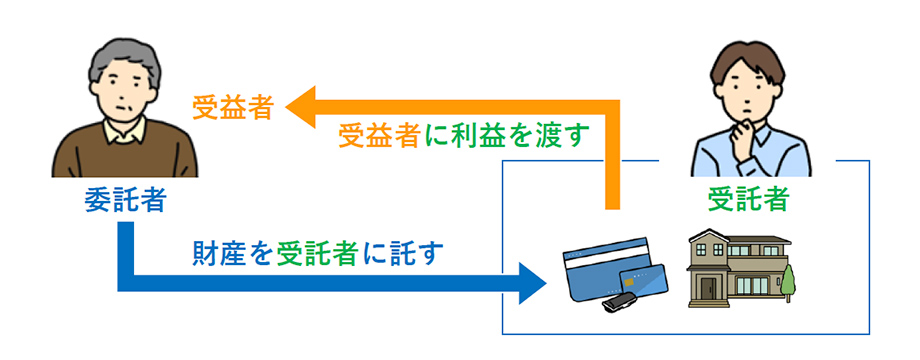

図表 家族信託の仕組み

「家族信託」の仕組み

家族信託の基本的な登場人物は、「委託者」「受託者」「受益者」の3者です。

家族信託では、委託者がもっている財産の管理を受託者に託し(委託者と受託者で信託契約を締結)、受託者が受益者のために財産の管理・処分をおこないます。

最も典型的な家族信託契約の形としては、親が委託者兼受益者、子を受託者として、子に財産管理を託すという形です。

委託者

委託者は、財産の所有者で家族にその管理をお願いする人です。

委託者が「自分の財産をどのようにしたいか。」で、信託契約の内容が決まります。したがって、委託者の明確な意思がない場合(たとえば認知症が進んでいる場合など)は、家族信託は利用できないことに注意が必要です。

受託者

委託者から財産を託されて、実際に財産の管理処分をおこなう人です。

受託者は、あくまで信託契約の内容にしたがって財産の管理・運用・処分を担うだけで、財産から発生した利益は「受益者」のものとなります。

受益者

信託された財産から発生した経済的利益などを受け取る人です。

親を委託者、子を受託者、親を受益者とするように、委託者と受益者を同一人とすることも可能です。

これらの他に、受託者を監督する立場として「信託監督人」や、受益者が高齢の場合などに、受益者に代わって権利・権限を行使することができる「受益者代理人」をおくことも可能です。

家族信託のメリット・デメリット

次に家族信託のメリットおよびデメリットについて解説します。

「家族信託」のメリット

家族信託のメリットは大きく2点あります。

①後見制度よりも積極的な財産管理・処分ができる。

病気や認知症などで、財産をもっている人が判断能力(物事を理解する力)を失ってしまった場合、本人や、本人の家族が財産管理や処分をおこなうことはできません。

そのような場合、従来は「成年後見制度」を利用して、後見人に財産管理などを任せるのが一般的でした。

ただし、成年後見制度は、あくまで「本人の財産を保全する」ことを目的としているため、本人の不動産や金融資産を積極的に運用することや、生前贈与などの相続税対策はできないことになります。

一方、家族信託を利用した場合、信託された財産の所有権は形式的に受託者に移転するため、たとえ本人(委託者)が信託後に認知症になり判断能力を失ったとしても、信託された財産の管理・処分に影響が出ることはなく、受託者が引続き信託契約の内容にしたがって財産を管理・処分することが可能になります。

②二次相続以降の財産の承継者を指定できる。

自分が亡くなったあと、遺産の行き先を指定する方法として、「遺言」をイメージされる方が多いと思います。

遺言は相続対策として有効な手段のひとつですが、法律に厳格な規定がある遺言で指定できるのは、「遺産を直接渡す相手」のみとなります。

一方、家族信託は「契約」なので、遺言とくらべると当事者間で自由に内容を決めることができ、財産を受け取った人がさらにどのように財産を渡すかまで決めることができます。

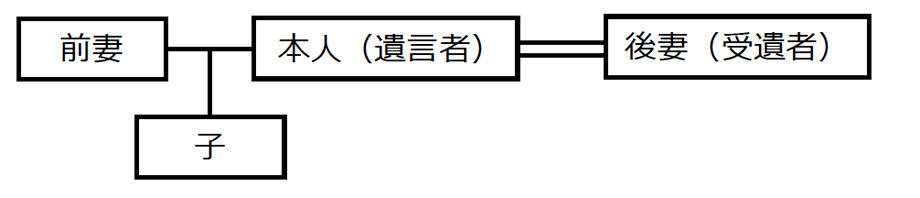

たとえば、Aさんが前妻との間に子が生まれたあとで再婚したケースで、Aさんが「自分が死んだら全財産を後妻に相続させ、後妻が死んだ際は、残りの財産を子に相続させたい。」と考えていたとします。

遺言では、「遺産を直接渡す相手」の指定に限られるので、「全財産を後妻に相続させる。」という内容の遺言しかできず、最終的に子に相続させるためには後妻に遺言をしてもらうしか方法がありません。

しかし、家族信託を使えば、契約の内容に「後妻が死んだ際は、残りの財産を子に相続させる。」と定めておけば、後妻の死後に子に財産を相続させることが可能となります。

図表 「二次相続」以降の財産承継者の指定

③共有不動産のトラブルリスクを回避できる

相続人に平等に遺産を渡したいとして、不動産を相続人の共有にするケースがあります。

父親が亡くなったあと、長男・次男・三男で不動産を3分の1ずつ共有する場合です。

この不動産の共有は潜在的なリスクが多いと言えます。

たとえば、共有不動産を売却したい場合、共有者全員の同意がなければ売却できません。

売却に反対する共有者が1人でもいる場合、説得できなければ不動産の売却はできないことになります。

さらに、共有者が亡くなってしまった場合、相続の対象となり共有者が増えることで、ますます共有者全員の合意がとりにくくなり、共有不動産は長期間放置されたまま塩漬け状態になる可能性もあります。

そのような不都合を防ぐために家族信託が利用できます。

たとえば、父親が生前に信託契約で不動産の管理を長男に託し、父親が亡くなったあとも不動産の管理を託された長男が管理処分をおこないます。

そして、長男が不動産を賃貸や売却した場合の利益を、兄弟で平等にわけるようにします。

つまり、不動産の管理処分権限は1人に集約させ、そこから発生する利益を複数人でわけあうという、家族信託の仕組みを利用することで、共有不動産をめぐるトラブルを予防することが可能となります。

「家族信託」のデメリット

①身上監護権(身上の保護)がない(財産管理権しかない)

家族信託でできるのは、財産の管理のみであり、身上監護(たとえば、認知症になった親などの生活や、療養・介護などに関する法律行為をおこなうこと)を、家族信託を理由におこなうことはできません。

したがって、身上監護を目的に成年後見制度と併用するケースもあります。

②長期間にわたり資産承継が信託契約にしばられる

二次相続以降の財産の承継者を指定できることは家族信託のメリットですが、そのことは長期間にわたり信託契約にしばられることになるため、デメリットにもなりえます。

委託者の一方的な考えで家族信託を利用してしまうと、その契約内容がかえって家族の不満となり、争いの原因となってしまう可能性もあります。

家族信託は、家族と十分に話し合ったうえで利用する必要があります。

③家族信託を利用する際のコストがかかる

信託契約書の設計や作成は、専門家の関与なくして作成することは困難です。

したがって、専門家の報酬、公証役場の手数料、不動産登記費用など、家族信託を導入する際はある程度まとまった費用がかかります。

「家族信託」の手続の流れ

家族信託契約は、特にどのような形で契約書を作るべきかについて法律上の定めがありません。

そのため、形式は口頭でも有効です。

形式は決まっていませんが、委託者と受託者との間、または法定相続人などの利害関係者との間でトラブルに発展することがないよう公証役場で公正証書にて作成されることをおすすめします。

公証役場は、法務省が管轄する役所のことで、元裁判官などの法律の専門家が遺言書作成などのサポートをおこなっています。

家族と信託内容を話し合う

家族信託を導入する際、以下の内容などを家族でしっかり話合い、明確にしていきます。

その内容を実現可能かどうか判断し、または実現できるようにアレンジしていきながら、信託契約書に落とし込んでいきます。

なお、家族信託は基本的に家族でおこなうことになります。

したがって、家族間で家族信託の仕組みに対する理解や、それぞれの考えを共有することがとても大切です。

①信託を利用する目的(信託目的)

信託目的とは、「何のために信託による財産管理をおこなうか」という、信託を設定する趣旨を定めるものです。

たとえば、信託を利用する目的として、「認知症などによる資産凍結リスクに備えたい。」、「親が亡くなったあと、障がいのある子が安定して生活できるようにしたい。」、「唯一の財産である不動産の共有を避けたい。」などがあります。

これらの信託目的に沿って、受託者は財産の管理処分をおこなうことになります。

②家族信託財産の内容

信託できる財産は、財産的価値のあるプラスの財産です。

したがって、借金などの負債を信託することはできません。

信託できる財産には、具体的に次のようなものがあります。

- 現金(預貯金は現金化すれば信託できる)

- 不動産(農地、住宅ローン付の不動産は条件による)

- 動産

- 有価証券(上場株式・非上場株式・国債など)

- 知的財産権(特許権・商標権など)

ただし、法律上は信託できる財産であっても、実務上は家族信託への対応が難しいものがあります。

たとえば、不動産でも「農地」を信託することは原則的に禁止されており(農地法3条2項3号)、農業委員会の許可などが必要になります。

上場株式についても、一部を除いてほとんどの証券会社が家族信託に対応していないため、信託できないケースが多いのが現状です。

徐々に家族信託に対応できる財産は増えつつありますが、実務上で信託できる財産は、「不動産」「現金」「非上場株式」がメインとなります。

③受託者・受益者を決める

受託者とは、委託者から託された財産を、受益者のために管理・処分などをおこなう人のことをいいます。

信託法は「未成年者」が受託者になることを禁止しています(信託法7条)。

したがって、信託法のうえでは、未成年者以外の者は受託者になることができます。

ただし、受託者は、信託財産を適切に管理・運用する能力などが求められるため、財産管理能力に乏しい人は適切でないと言えます。

また、受託者には、善管注意義務(信託法29条)、忠実義務(信託法30条)、分別管理義務(信託法34条)など、様々な義務が信託法によって課されることになります。

受益者とは、信託財産から生じる利益を受けとることができる人です。

受益者は原則として、委託者によって指定されるため、特に意思表示をしなくても受益権を取得することになります。

受益者は、特定の者であれば、個人または法人でもなることができ、胎児など現在生まれていない者を受益者に指定することもできます。

また、受益者を複数にして同時に受益権を取得させたり、受益者が死亡などにより順次受益者が連続していく「受益者連続型」という信託もおこなうことができます。

④家族信託の終了時期と終了事由を決める

「いつ家族信託を終了させるか」を決めていきます。

家族信託をいつ終了させるかについては、信託の目的や、信託財産の内容、家族構成、家族の希望などから、総合的に判断して決定することになります。

・遺言信託

遺言信託とは、遺言書の中で信託を設定する方法です。(信託法3条2項)

通常の遺言では、「誰に、どの遺産を、どの割合で渡すか」ということを指定しますが、遺言信託は簡単にいうと、「誰に、どの遺産を、どの割合で渡すか」という以外に、渡した財産を「どのように管理していくか」までを指定するようなイメージです。

なお、あくまで遺言であるため、遺言をのこす本人が亡くなるまで効力は発生しません。

・信託宣言(自己信託)による信託

自己信託は、委託者である自分が、自ら受託者となり、受益者(他人)のために自分の財産を管理処分する信託の形です。(信託法3条3項)

自己信託は、委託者兼受託者である自分が、ひとりでおこなうことができるので「信託宣言」ともいわれています。なお、自己信託は、公正証書などにより作成しなければ効力が発生しないとされている点に注意が必要です。

信託契約書を公正証書で作成する

家族間の話合いによって信託内容が決まったら、信託契約書を作成します。

信託契約書は、公正証書で作成されることをおすすめします。

信託契約は、委託者と受託者の合意があれば成立するため、必ず公正証書で作成しなければならないと法律で定められているわけではありません。

ただし、家族信託は長期間にわたり家族の財産管理や資産承継を拘束することになるので、当事者間で契約書を作成した場合、信託契約自体の有効性や信託契約時の当事者の意思能力の有無をめぐる争い、信託契約書の紛失など、後になってトラブルが起きかねません。

それに対して、公正証書で作成する場合、公証人が、信託契約の内容が適法であるかどうかを確認するとともに、契約当事者の面前で、当事者に契約を締結する意思があるかどうか、当事者に意思能力があるかどうか、なども慎重に確認するため、信託契約が法的に有効であることがより確実になります。 また、信託契約書の原本は公証役場で保管されるため、紛失のリスクがありません。

したがって、後々のトラブルを未然に防ぐためにも、公正証書で作成する意味はとても大きいです。

なお、実務上は受託者が金融機関などで手続をする際、公正証書で作成した信託契約書を求められるのが大半であるので、公正証書で作成するのが無難であるといえます。

図表 公正証書作成時の必要書類(委託者兼受益者の場合)

| 公正証書作成時の必要書類(委託者兼受益者の場合) |

|---|

| ⅰ)委託者の戸籍謄本・住民票・印鑑証明書(それぞれ発行後3カ月以内のもの)・身分証明書 ⅱ)受託者の戸籍謄本・住民票・印鑑証明書((それぞれ発行後3カ月以内のもの)・身分証明書 ⅲ)信託財産に関する資料

※上記は一例であり、個々のケースにより必要書類が変わります。 |

信託契約書を公正証書で作成する場合、以下の公証人の手数料が必要です。

図表 公正証書遺言の作成費用(日本公証人連合会ホームページより引用)

| 目的の価値 | 手数料 |

|---|---|

| 100万円以下 | 5000円 |

| 100万円を超え200万円以下 | 7000円 |

| 200万円を超え500万円以下 | 11000円 |

| 500万円を超え1000万円以下 | 17000円 |

| 1000万円を超え3000万円以下 | 23000円 |

| 3000万円を超え5000万円以下 | 29000円 |

| 5000万円を超え1億円以下 | 43000円 |

| 1億円を超え3億円以下 | 4万3000円に超過額5000万円までごとに1万3000円を加算した額 |

| 3億円を超え10億円以下 | 9万5000円に超過額5000万円までごとに1万1000円を加算した額 |

| 10億円を超える場合 | 24万9000円に超過額5000万円までごとに8000円を加算した額 |

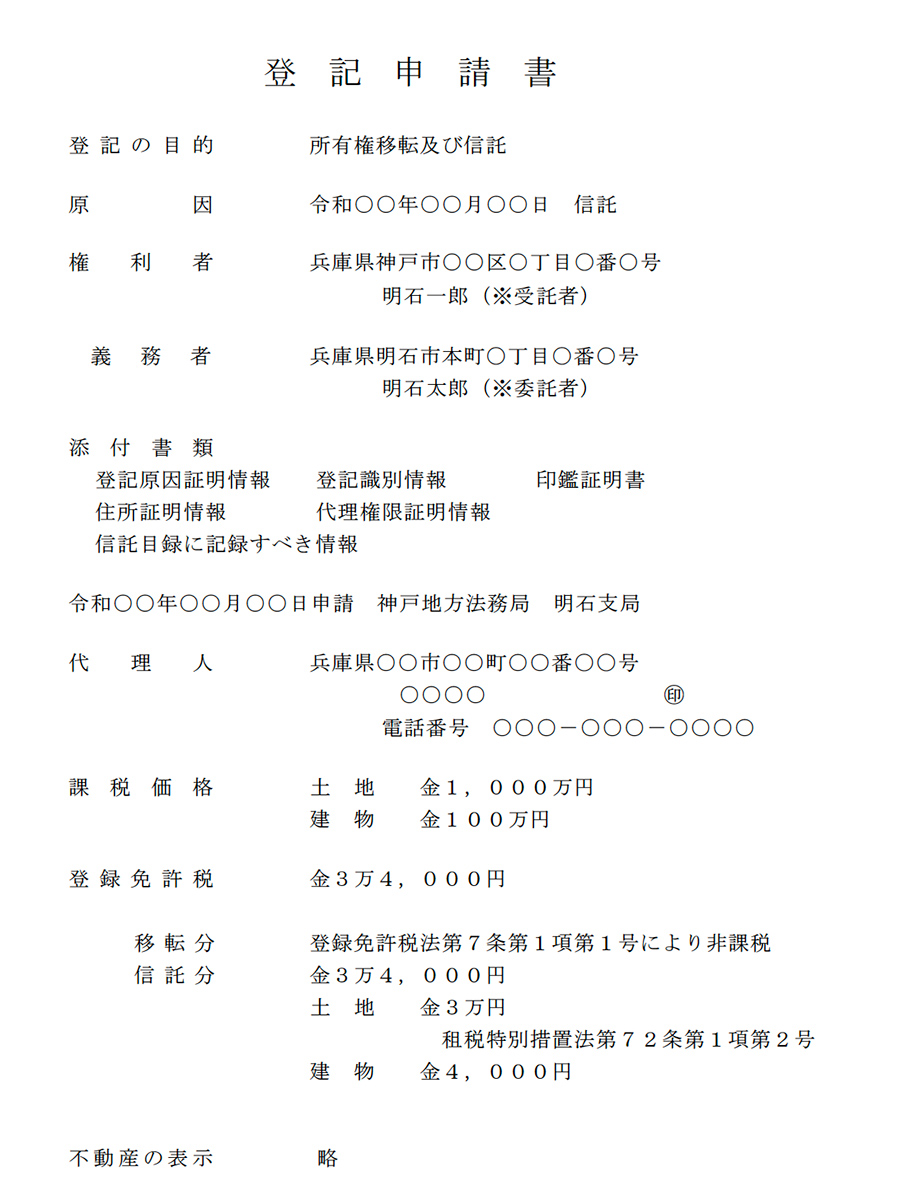

不動産を信託財産とする場合の登記手続

信託契約で不動産を信託財産に入れた場合、その管理を担う受託者の住所・氏名を不動産登記簿に記載する手続をおこないます。

その手続として、法務局に対し、委託者から受託者への「所有権移転登記」および「信託登記」を同時に申請します。

図表 所有権移転および信託登記申請書サンプル

図表 登記手続の必要書類

| 登記手続の必要書類 |

|---|

| 「所有権移転および信託」の登記手続に関する必要書類は、基本的に以下のとおりです。 1)委託者(不動産所有者)について

|

図表 登記手続に関する費用

| 登記手続に関する費用 |

|---|

| 「所有権移転および信託」の登記手続に関する費用として登録免許税がかかります。 登録免許税は、所有権移転登記分と信託の登記分の合計金額になります。詳しくは以下のとおりです。 1)所有権移転登記の登録免許税は非課税 2)信託の登記の登録免許税

|

信託口口座(しんたくぐちこうざ)の開設

信託財産が現金などの場合、受託者には「分別管理義務」(信託法34条)があるため、受託者自身の財産と明確に区別するために、「委託者○○○○ 受託者△△△△ 信託口」などの口座名義で信託口口座を開設し、管理するのが理想です。

信託口口座は、信託契約によって、信託財産である金銭が預けられている口座のため、たとえ管理を担う受託者が死亡したとしても、受託者の相続手続の対象になることはありません。

なお、現状では、信託口口座に対応してくれる金融機関は全国でも一部に限られており、全国どこの金融機関でも信託口口座を作成できるわけではないことに注意が必要です。

信託口口座作成の流れ

1)口座開設予定の金融機関に事前確認

口座開設を希望する金融機関に、口座開設に対応可能かどうか、必要書類などについて事前に確認をおこないます。

口座開設に対応可能であれば、信託契約書(案)および必要書類を金融機関に提出し、事前審査を受けます。

金融機関によっては、契約内容や文言について指定されるケースもあるので、公正証書を作成する前におこないましょう。

2)受託者が信託契約公正証書を金融機関に持参し口座作成する

事前審査を通過したら、公正証書で信託契約書を作成し、受託者が金融機関で口座開設手続をおこないます。

なお、先にも述べましたが、金融機関が大半は、公正証書で作成した信託契約書でなければ手続に対応してくれないので注意が必要です。

3)委託者が預貯金の解約や引出しの手続をおこない、信託口口座に預貯金や現金を入金してもらう

委託者の意思能力が低下してしまうと、解約などの手続ができないので、速やかに手続きをおこないましょう。

信託口口座が作成できない場合

最寄りに信託口口座に対応してくれる金融機関がないなどの理由で、信託口口座が作成できない場合、受託者名義の新たな口座を作成し、「信託専用の口座」として管理する方法があります。

ただしこの方法では、口座内の財産について、金融機関は「信託財産」としてではなく、「受託者個人の財産」と認識してしまう可能性があります。

つまり、仮に受託者が死亡してしまった場合、口座が凍結されてしまうなどのリスクがあります。

したがって、信託口口座に対応してくれる金融機関が見つかり次第、信託口口座を作成して管理をおこなうようにしましょう。

信託銀行または直接専門家のどちらに依頼するか

信託銀行などの金融機関で「家族信託」や「遺言信託」などの商品を目にされることが多いと思います。

ここでは、金融機関が提供している「家族信託」や「遺言信託」について解説します。

①金融機関が提供する「家族信託」

金融機関が提供する「家族信託」は、本来の財産管理を目的とした「家族信託」と異なる場合が多く、簡単にいうと金融資産の運用方法の一つといえます。

基本的に、自分の金融資産を金融機関に預け、元本や運用益を、一括または定期的に、自分や相続人が受け取るような、「金融商品」であることが多いです。

したがって、信託できるのは金銭のみであり、信託契約の内容もパッケージ化されており、あらかじめほとんど決まっています。

また、商品によって異なりますが、預ける金融資産の最低金額が定めれらているケースが多いです。金融機関に支払う費用は、利用される商品によって異なります。

②金融機関が提供する「遺言信託」

金融機関が提供する「遺言信託」は、「遺言公正証書の作成」・「遺言書の保管」・「遺言執行」が一つにパッケージ化された商品であることがほとんどです。

その内容は、弁護士や司法書士などがおこなっている遺産執行業務とほぼ同じです。

費用は各金融機関によって異なりますが、遺言信託の基本報酬が約30万円、遺言書の保管料が年間数千円、遺言執行報酬が遺産総額の一定割合(最低額は約100万円)で設定されているところが多いです。

なお、実際の遺言執行の各手続は、金融機関が自らおこなうわけではなく、金融機関から委託された弁護士や司法書士がおこなうケースが多いので、その場合、上記の金額とは別に弁護士や司法書士への報酬などが加算されることになります。

家族信託に関する税金

ここでは家族信託に関する税金について解説します。

家族信託関する税務上の原則として、信託財産から利益を受ける「受益者」が実質的な所有者であるという考えのもと、課税がなされます。(受益者課税の原則)

①信託設定時の税金

1)委託者と受益者が異なる人の場合

委託者と受益者が異なる(他益信託)場合、受益者に贈与税が課税されます。

2)委託者と受益者が同じ人の場合

委託者と受益者が同じ人(自益信託)の場合、元の財産の所有者と家族信託で利益をもらう人が同じです。そのため実質的な所有者に変更がないと考えるため、贈与税は課税されません。

3)例外として受託者にかかる税金

信託財産に不動産がある場合、所有権移転および信託登記に関する登録免許税が受託者に課税されます。

なお、信託期間中の不動産の固定資産税は、名義人である受託者に課税されます。

ただし、信託契約書で、「固定資産税は受益者が負担する」と定めるのが一般的です。

②信託期間中の税金

1)信託財産からの収益にかかる所得税・住民税は「受益者」に課税される

これは税務上、実質的な所有者は信託財産から利益を受ける「受益者」であると考えるためです。

2)受益者が生存中に、別の受益者に変更した場合(受益権の譲渡)

- 受益権の譲渡が無償の場合→新しい受益者が贈与税の課税対象となります。

- 受益権の譲渡が有償の場合→旧受益者(譲渡人)が譲渡所得税の課税対象となります。

3)受益者が死亡し、新たな受益者に変更した場合

新しい受益者が相続税の課税対象となります。

③信託終了時の税金

信託契約が終了した場合、残った財産が誰に帰属するかで課税関係がかわります。

1)残った財産が信託終了時の受益者に帰属した場合

課税の対象にはなりません。

2)残った財産が信託終了時の受益者以外の人に帰属した場合

信託終了の原因によって、財産が帰属した人が相続税や贈与税の課税対象となります。

「家族信託」手続のフルサポート

家族信託は、何か定型的な仕組みがあるわけではなく、それぞれのご家族の状況に応じた財産管理や資産承継を可能にするため、一からその仕組みを考えていきます。

しっかりと機能する家族信託の仕組みをつくるためには、法律・手続・税金など様々な面からのチェックが必要です。

当事務所では、家族信託をしたほうがいいかどうかのご相談から、信託の仕組みのご提案、信託契約書作成のサポート、信託の登記など、業務提携している弁護士・税理士とともにサポートさせていただきます。

まずはお気軽に当事務所へご相談ください。

財産管理契約・死後事務委任契約

遺言書を作成する際に、利用されることが多い財産管理契約と死後事務委任契約。老後の生活サポートに不安がある方のために、これらの「老後支援」のための仕組みについて、司法書士が解説いたします。