遺産相続分配のルールを解説!相続トラブル予防のための13の注意点

相続手続

執筆者 司法書士 上垣 直弘

- 兵庫県司法書士会登録番号 第1549号

- 簡易裁判所訴訟代理認定番号 第712178号

日頃、東播磨地域(明石市、加古川市、高砂市、稲美町、播磨町)や淡路市、神戸市にお住まいの個人、中小企業の方から不動産登記手続を中心に年間100件以上のご依頼を受けています。中でも遺産整理手続の依頼は多く、これまで遺産の名義変更や処分、不動産の相続登記を数多く取り扱った実績があります。

目次

-

- はじめに

- 1.遺産分配のルール

- 1-1.遺言書がある場合

- 1-2.遺言書がない場合(相続人全員で遺産分割協議)

- 2.遺産相続の分配方法(法律上の原則)

- 2-1.遺産相続の順位(相続人の優先順位と代襲相続)

- 2-2.法定相続分(相続人の遺産割合)

- 3.遺産分配の準備

- 3-1.遺言書を探す(自宅/貸金庫/法務局/公証役場)

- 3-2.相続財産調査(資産・負債、生前贈与・特別受益の有無)

- 3-3.相続人調査

- 4.遺産分配にあたっての注意点

- 4-1.法律上保障された相続分(遺留分)

- 4-2.借金も相続の対象

- 4-3.相続人に未成年者がいる場合(代理人が必要)

- 4-4.行方不明者がいる場合(不在者財産管理人の選任・失踪宣告)

- 4-5.相続放棄者がいる場合

- 4-6.相続分の譲渡がなされている場合

- 4-7.相続欠格と相続廃除がある場合

- 4-8.法定相続人以外への財産分与(遺贈、生前贈与)

- 4-9.寄与分の主張

- 4-10.相続不動産の登記義務化

- 4-11.遺産分配方法のトラブル解決(調停・裁判の利用)

- 4-12.相続税申告と納付(被相続人死亡を知った翌日から10か月以内)

- 4-13.相続不動産の遺産分割

- 5.まとめ

はじめに

遺産相続は、誰しもが直面する可能性がある問題です。

しかし、相続人間の意見の食い違い、複雑な法律の理解と手続きの準備不足のためトラブルに発展することがしばしばあります。

この記事では、遺産相続分配の基本ルールと相続トラブルを未然に防ぐための13の注意点についてくわしく解説します。

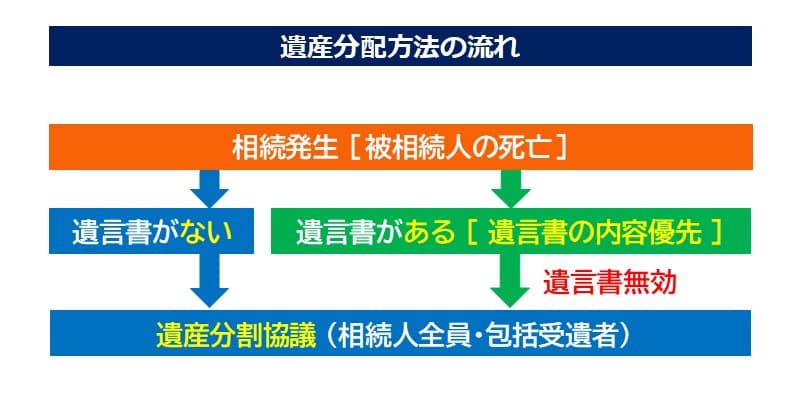

1.遺産分配のルール

遺産分配方法は、遺言書がある場合とない場合で大きく分かれます。

また、それぞれの場合にも多くのルールが存在し、それらを理解しておくことが相続問題をスムーズに解決する鍵となります。

手続きの流れを適切に理解することで、相続人間のトラブル発生を未然に防ぐことが可能です。

1-1.遺言書がある場合

遺言書がある場合は、原則としてその内容に従って遺産分配をおこなう必要があります。

遺言書は被相続人(故人)が おこなう遺産分配についての最終的な意志表示であり、その内容が尊重されます。

なお、遺言書と異なる遺産分配をおこなうことも可能です。

遺言書で相続人以外に贈与している場合、遺言で贈与を受けた「受遺者」を含めて相続人全員で、遺言と異なる遺産分割をおこなうことに合意できれば遺産分割協議は可能です。

但し、遺言書により遺産分割を禁止されている場合には、全員が合意しても遺言書と異なる遺産分割をおこなうことはできません(民法第908条)。

また、遺言書の内容が法律に違反している場合には、遺言書の効果が制限されることがあります。

例えば、故人が全財産を特定の相続人に遺贈すると明記している場合、基本的にはその指示に従う必要があります。

つまり、「配偶者に全財産を渡す」といった具体的な遺言がある場合、それに沿った分配が求められます。

但し、被相続人の兄弟姉妹を除く法定相続人には、最低限の相続分が法律上保障されています。

この相続分のことを「遺留分(いりゅうぶん)」と言います。

遺留分の請求があった場合、侵害している相続分については遺留分権利者に対して金銭で賠償します。

上記の例で言えば、配偶者が他の共同相続人から遺留分の請求を受けた場合、金銭賠償をおこなうことになります。

このように、基本的なルールに対して、事情に応じた法制度が用意されているため、相続関係が複雑になり 、トラブルになることがあります。

1-2.遺言書がない場合(相続人全員で遺産分割協議)

遺言書がない場合、相続人全員で話し合いをおこない、遺産分配の方法を決定します。

遺産分割協議で合意にいたらない場合、家庭裁判所の調停手続きなどを利用し、解決をはかることになります。

話し合いで合意できた場合、その内容を「遺産分割協議書」の形で書面にしておくと良いでしょう。

遺産分割協議成立後、合意内容にもとづいて相続不動産の登記名義の変更 、預貯金口座の解約、証券口座の名義変更などの遺産整理手続きをおこないます。

この際、法務局や銀行などから遺産分割協議書の提出を求められることが殆どです。

なお、公証役場の公証人に依頼して「公正証書」の形式で作成しておくことも考えられます。

元裁判官や元検察官といった法律のプロが公証人として勤めていることが多く、法的に誤りのない遺産分割協議書の作成を期待できます。

ただ、公証人は相続人間における遺産分割協議の調整・仲介はしてもらうことはできません。

司法書士においては、相続登記の申請に付随して遺産分割協議書を作成することが可能 です。

当事務所でも相続の法律相談を実施していますので、お気軽にお問合せください。

2.遺産相続の分配方法(法律上の原則)

遺産相続の分配方法には、法律上で定められた一定の原則があります。

通常、「相続人の順位」と「法定相続分」という二つで決まります。

2-1.遺産相続の順位(相続人の優先順位と代襲相続)

相続人の優先順位は法律(民法)で定められています。

配偶者は常に相続人となり、それ以外の相続順位は次のとおり です。

参照 相続人の相続順位

第1順位 直系卑属(子、孫、ひ孫)

第2順位 直系尊属(父母、祖父母、曾祖父母)

第3順位 兄弟姉妹

上位の順位の相続人がいない場合、次順次の相続人に相続権が移ります。

なお、本来相続権を持つ人(子)が被相続人(親)より先に死亡している場合 、その人の子(被相続人から見て孫)が代わりに相続人となります。

これを「代襲相続(だいしゅうそうぞく)」と言います。

代襲相続は、直系卑属・直系尊属の場合は代襲相続人が相続権を失っている場合でも再代襲します。

つまり、子が死亡している場合、孫。孫が死亡している場合はひ孫へと相続権が移っていきます。

但し、兄弟姉妹は1代限りの代襲のみです(再代襲はありません)。

具体的には、まず配偶者と子どもが優先されます。

配偶者は常に相続人となりますが、配偶者だけが全ての財産を相続するわけではなく、第一順位の相続人である子どもたちと遺産を分け合うことになります。

もし子どもが既に亡くなっている場合には、その子ども、つまり孫がいる時には「代襲相続人」としてその分を受け継ぐことになります。

次に、直系尊属、つまり親や祖父母が第二順位となります。

これらの方々は第一順位の相続人が存在しない場合に、相続権を持つことになります。

第三順位は兄弟姉妹です。

兄弟姉妹が被相続人死亡時すでに故人である場合には、その子どもが代襲相続人として相続権を持ちます。

このように、相続人の優先順位をしっかりと把握し、事前に適切な準備や対応をおこなうことで、円滑な遺産分配が実現します。

2-2.法定相続分(相続人の遺産割合)

遺言書が無い場合、基本的には① 法律で定められた遺産割合に従い分配する、②遺産分割協議で合意した内容で分配する、という2つの分配方法に大きく分かれます。

民法では、相続人の基本的な遺産割合について定められています。

参照 相続人ごとの法定相続分(遺産割合)

| 相続人の構成 | 「配偶者の相続分」と「その他の相続人の相続分」 | |

|---|---|---|

| 第1順位 配偶者と直系卑属 |

配偶者 1/2 |

子 1/2(子の人数で等分) |

| 第2順位 配偶者と直系尊属 |

配偶者 2/3 |

父母 1/3(父母で等分) |

| 第3順位 配偶者と兄弟姉妹 |

配偶者 3/4 |

兄弟姉妹 1/4(兄弟姉妹の人数で等分) |

具体的な事例として、被相続人の相続人が「配偶者」と「子ども2人」の場合、配偶者が1/2、残りの1/2を子どもの人数で頭割りし分配します。

子どもそれぞれは、相続割合1/2×頭割り1/2=1/4が相続割合となります。

このように同順位の相続人が複数いる場合、法定相続分を人数で割ります。

また、相続人が配偶者と兄弟姉妹のケースでは、配偶者が2/3、兄弟姉妹が残りの1/3を均等に分割します。

法定相続分はあくまで遺産分割の際の目安であり基準です。

被相続人が遺言書で指定、 あるいは遺産分割協議により相続人全員で任意の相続分で合意することが可能です。

3.遺産分配の準備

相続関連の手続きには期限が設けられている場合があります。

そのため、遺産分配をスムーズに進めることが大切で、事前準備が必要です。

ここでは主に遺言書の確認、相続財産の調査、相続人の調査の3つについて解説します。

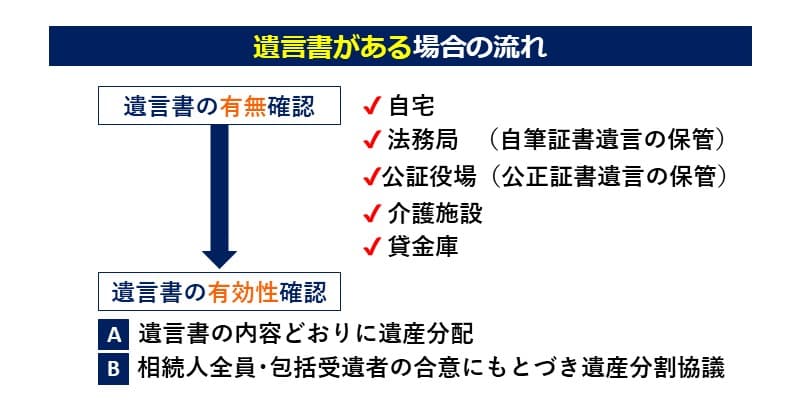

3-1.遺言書を探す(自宅/貸金庫/法務局/公証役場)

相続手続きを進めるために、まずは遺言書を探すことが重要です。

前述の通り、遺言書があるかないかで相続手続きや分配方法が大きく変わるためです。

参照 遺言書の調べ方(調べる場所の例)

- 自宅(書棚/仏壇/机/金庫など)

- 銀行の貸金庫、介護施設・入院先医療機関など

- 公証役場(遺言検索システム)

公証役場で公正証書遺言が作成されているか、システムで照会できます。 - 法務局(自筆証書遺言書保管制度にもとづく照会)

関連コラム

- 相続があった際の「遺言書」の調べ方

相続開始時の遺言書を調べる際のポイント、公証役場や法務局での相続人の立場でする照会方法について解説しています。

例えば、遺言書は自宅の書斎や金庫、公証役場や法務局の保管サービスなどに保管されていることがあります。

特に貸金庫を開けるためには相続人全員の同意が必要になることが一般的です。

取引先金融機関が判明している場合には、あらかじめ金融機関所定の書類を取り寄せておき、必要書類等を確認しておくようにしましょう。

また、遺言書が封筒に入れて封印されている場合、家庭裁判所で遺言書検認手続きが必要です。

検認手続きは遺言書の偽造・変造を防ぐことを目的にしています。

これは法律上の義務であり、違反した場合には罰則が予定されているため注意が必要です。

関連コラム

- 遺言書を見つけた際の検認申立(記載例つき)

家庭裁判所での検認手続きの方法や、申立書の書き方について解説しています。

3-2.相続財産調査(資産・負債、生前贈与・特別受益の有無)

相続財産の調査は、資産だけでなく負債も含めておこなうことが重要です。

相続により、基本的にはプラス財産(資産)だけでなく、マイナス財産(借金)や契約上の地位(連帯保証人など)も引き継ぎます。

例えば、亡くなった人が莫大な額の借金を抱えていた場合、その情報を知らずに相続すると借金も相続することになり、後々トラブルの元になります。

そのため、適切な遺産分割をするためには相続財産の徹底的な調査が必要です。

さらに、生前贈与(特別受益)の有無を確認することも重要です。

学費、結婚資金、事業資金など生前に贈与を受けていた場合、遺産の前渡しに当たるケースがあります。

これを特別受益と言います。

特定の相続人が生前贈与を受け特別な利益を得ていた場合、それらを相続財産に含めて考えたうえで、遺産分割をおこないます。

このように他の相続人との間で不公平が生じないようにする法律上のルールが「特別受益」です。

例えば、ある相続人が生前に唯一の財産である不動産を贈与されていた場合、その価値を相続財産に加味しないと他の相続人との間で公平な遺産分配をおこなえなくなる可能性が高くなります。

そのため生前贈与(特別受益)の有無を調べることは、公平な相続分配の確保に繋がります。

参照 相続財産の対象(一例)

- プラス財産

現金/預貯金/株式・証券/リゾート会員権/不動産(土地:宅地・山林・農地、建物)/自動車/宝飾品・貴金属・高価な動産/絵画/著作権/特許 - マイナス財産

借金・借入金(住宅ローン)/未払い税金・家賃・医療費・入院費・施設使用料 - 契約上の地位

不動産の貸主・借主の地位/公共料金の契約上の地位/連帯保証人の地位

相続財産とならないものに、生命保険金、祭祀財産(仏壇仏具など)があります。

生命保険金は特定の人に財産分与するために利用されることがあります。

ただ、その死後に保険金額の遺産総額に占める割合の不均衡が著しく相続分配に支障を与えるような生命保険契約であった場合、例外的に特別受益に準じて取扱い、相続財産に含めて遺産分配をおこうよう求めることができる可能性があります。

3-3.相続人調査

遺言書がない場合、相続人全員で遺産分割します。

そのため、相続権が誰にあるのか(相続人の範囲の確定)、相続割合を確認するために相続人調査は欠かせません。

相続人調査は、被相続人の出生から死亡までの戸籍謄本・除籍謄本等を本籍地のある市区町村役場から取り寄せておこないます。

関連コラム

- 相続人が知っておきたい「戸籍」の取寄せ方・読み方

本籍地のある市区町村役場に戸籍謄本(全部事項証明書)など、被相続人の出生から死亡までの戸籍をたどり相続人を調べます。ただ、その時の法制度、戸籍の記載内容には特徴があり読み解くには一定の知識が必要です。

また、取寄せた戸籍謄本等は遺産分配後の遺産整理手続きにおいて、金融機関や法務局などに相続関係を証明する資料としても必要になります。

相続人調査の中で、それまで認識されていなかった非嫡出子(婚姻関係にない男女間で認知された子。隠し子)の存在が明らかになることがあります。

この場合、その認知された子どもも相続権を持ちます。

また、養子縁組した子も相続権があります。

そのため、この子どもを無視した遺産分割 は後に法的に無効となる可能性があります。

相続人全員と思っていても、万が一の見落としもあるため注意が必要です。

相続人調査を徹底することにより、後から発覚した相続人とのトラブルを未然に防ぐことができます。

被相続人の本籍地が遠方の場合、昨今の郵便事情もあり戸籍謄本の取寄せに時間がかかることが多いです。

期限が設けられている相続手続きもあるため、被相続人の死亡後すみやかに調査に着手するようにしましょう。

4.遺産分配にあたっての注意点

遺産分配にあたって注意すべき13のポイントを紹介します。

4-1.法律上保障された相続分(遺留分)

遺留分とは、法定相続人が最低限保障される相続分のことです。

遺留分が存在する理由は、生活保障の意味があります。

兄弟姉妹を除く法定相続人に認められています。

遺言や生前贈与によって遺留分を侵害された遺留分権利者は、金銭賠償を求めることが可能です(遺留分侵害額請求 )。

遺留分の割合は次の通りです。

参照 遺留分の割合

- 直系尊属のみ 法定相続分の1/3

- それ以外の場合 法定相続分の1/2

法定相続人にとって、遺留分は重要な権利です。

相続の際に自分の権利が無視される可能性は常に存在しますが、遺留分についての正しい知識を理解し、適切に主張することにより、自分の取り分を確保することができます。

なお、相続人として遺言書の内容が自身に不利であると判断した場合、① 遺言書の無効を争う、② 遺留分の権利を行使する、などの対応が考えられます。

上記2つの対応は、弁護士の業務範囲となります。

遺留分侵害の可能性がある場合には、弁護士に相談されると良いでしょう。

特に複雑な家族構成や多額の財産を持つ場合は、遺産分配で争いになるリスクが高いため、被相続人、相続人の立場から遺留分については特に注意しておく必要があります。

遺留分には時効があります。

遺留分を請求する側も、請求された側も「時効により権利が消滅」していないかを確認することが大切です。

参照 遺留分の時効と除斥期間(民法第1048条)

- 相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から1年間

- 相続開始の時から10年を経過

遺留分を請求された側は、時効により請求権が消滅している場合、時効を援用し対抗します(消滅時効により支払いを拒否できる)。

遺留分権利者は、権利が失効する前に請求をおこなうことが大切です。

4-2.借金も相続の対象

日本の法律では、プラスの財産(資産)だけでなくマイナスの財産(負債)も含まれます。

そのため「借金」も相続の対象となります。

負債超過の場合に相続することは、事実上借金を背負うことと同じです。

誤った相続財産調査は、相続の判断を誤らせ、経済的に大きな影響を受ける可能性があります。

なお、連帯保証人としての地位も引き継ぐため、注意が必要です。

知らずに相続した後、負債を背負う可能性があります。

そのため相続人は資産と負債の両方を正確に確認し、状況に応じて最適な選択肢を選ぶことが大切です。

参照 相続人の選択肢

- 単純承認

被相続人の資産・負債・契約上の地位などすべてを相続する - 相続放棄

家庭裁判所に相続放棄を申し出が受理されることで、始めから相続人ではなかったものとして取り扱われます。資産・負債の一切を相続しません。

関連コラム

- 相続放棄

家庭裁判所の相続放棄申述申立についての基本知識について解説しています。

- 相続放棄

- 限定承認

家庭裁判所の手続きで資産の範囲で負債を負います。但し、手続き・費用負担が大きい一方で、負債清算後に資産が残らないリスクもあるため利用率は低いです。

なお、相続放棄は原則として「自身に相続開始があったことを知ってから3か月以内(熟慮期間)」に家庭裁判所に対して相続放棄の申述(申し出)をすることが必要になります。

期限があるため、すみやかに相続財産調査をおこなわなければなりません。

ただ、相続財産調査が熟慮期間内に終わりそうもない場合、家庭裁判所に熟慮期間延長(伸長)の手続きをおこなうことが可能です。

この際、裁判官が熟慮期間を伸長するか(あるいは伸長を認めないか)は、特に決まっておらず、その判断によるところになります。

4-3.相続人に未成年者がいる場合(代理人が必要)

未成年者が相続人となる場合には、通常は両親が法定代理人となります。

法律上、未成年者は単独で有効な法律行為(相続)をおこなうことができないとされています。

ただ、被相続人(父)の相続人が配偶者(母)と子1人の場合、母と子は「利益相反」の関係にあり、母は子の代理人となることはできません。

利益相反の関係とは、一方の利益が他方の損害となる関係です。

母が自身の利益確保に動いた場合、子の遺産の取り分は減少してしまいます。

この場合、子の権利や利益を確実に守るために代理人を選任する必要があります。

具体的には、家庭裁判所で特別代理人の選任手続きが必要になります。

特別代理人の選任については、次のコラムでくわしく解説しています。

関連コラム

- 特別代理人選任申立、流れについて解説│相続人の中に親権者と未成年の子どもがいる場合

家庭裁判所の特別代理人選任申立ての手続きについて、特別代理人になれる人などについて解説しています。

4-4.行方不明者がいる場合(不在者財産管理人の選任・失踪宣告)

遺産分割協議には相続人全員が参加しなければ、法律上無効となります。

共同相続人の中に行方不明者がいる場合、遺産分割協議を進めることができません。

この場合、遺産分割協議を進めるためには2つの方法があります。

1つめは、不在者財産管理人選任の審判

2つめは、失踪宣告の審判

家庭裁判所にこれらの申立てを検討します。

不在者財産管理人制度は、不在者(行方不明者)財産の管理・処分をおこなう管理人を選任する制度です。

具体例として、兄弟の一人が長年行方不明で遺産分割協議が進まない場合、家庭裁判所に不在者財産管理人の選任を申し立て、その管理人が行方不明者の代わりに協議に参加します。

これにより、行方不明者の権利も保護され、遺産分割が円滑に進むことが期待できます。

関連コラム

- 相続人が行方不明の場合に利用する「不在者財産管理人選任手続」を解説

遺言書が残されていない場合、相続人全員で遺産分割協議をおこないます。相続人の中に行方不明者がいる場合する、不在者財産管理人選任申立ての手続きについての基本知識について解説しています。

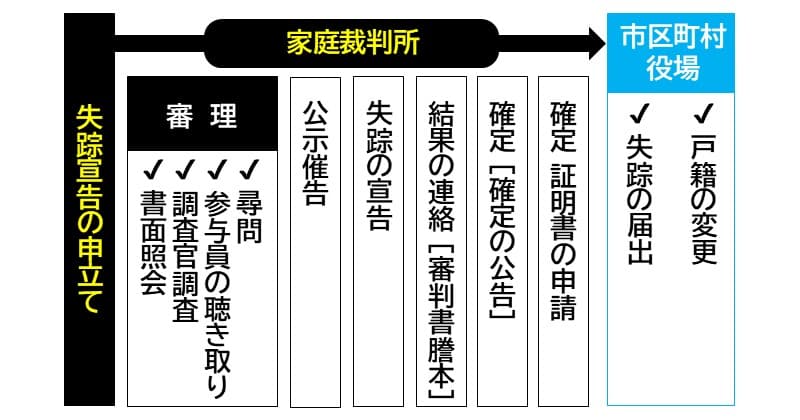

2つめの方法である失踪宣告は、一定期間(普通失踪は7年、特別失踪は1年)行方不明の場合、家庭裁判所に失踪宣告を申し立て、失踪者を死亡したものとみなす制度です。

法律上、死亡したものとみなされるため、相続関係が確定するため遺産分割協議を進めることができます。

失踪宣告には、一般的な普通失踪と、戦争や飛行機・海難事故などにより消息不明となった場合の特別失踪があります。

なお、失踪宣告には一定期間の経過、家庭裁判所の手続きに要する期間がかかるため「不在者財産管理人選任」制度を選択する場合が多いです。

(失踪宣告は、家庭裁判所調査官による調査、官報掲載や裁判所の掲示板に普通失踪では3か月以上、特別失踪では1か月以上の掲載をおこなうため手続きに6か月以上かかります)

失踪宣告の流れ

4-5.相続放棄者がいる場合

相続放棄した相続人がいる場合、遺産分配の計算に影響があるため注意が必要です。

相続放棄者は初めから相続人でなかったものとみなします。

その分の遺産が他の相続人に多く分配され、あるいは次順位の相続人が繰り上がることもあり、相続割合が大きく変わることがあります。

例えば、父親が亡くなり、母親と2人の子どもが相続人となった場合を考えます。

子どもの1人が相続放棄をすると、母親と他方の子どもで遺産を分配します。

この結果、本来3者で分け合う予定だった遺産を2人で分け合うことになるため、遺産分配の割合が変動し、母親と相続放棄しなかった子どもはそれぞれ多くの遺産を受け取ります。

相続放棄は家庭裁判所に申し出(申述)が認められる必要があります。

これを申述受理と言います。

申述が受理されているかどうか、家庭裁判所に照会することが可能です。

相続人の範囲確定のための作業の中で、相続人であるはずの人から「相続放棄をしたので、今回の相続には関係が無い」と言われた場合に、その人から相続放棄受理通知書や相続放棄受理証明書をもらうか、家庭裁判所に照会をおこなって必ず確認しましょう。

なお、相続放棄の申述が 受理された際、家庭裁判所から次順位の相続人に対して相続権が移った旨の連絡が入ることはありません。

参照 相続放棄の申述の有無の照会

- 照会できる人

① 相続人

② 被相続人に対する利害関係人(相続債権者など) - 照会費用

無料 - 必要書類

所定の照会申請書、被相続人等目録

※ 相続人による照会の場合

被相続人の住民票除票(本籍地記載のもの)、照会者と被相続人との関係がわかる発行3か月以内の戸籍謄本等、照会者の住民票(本籍地記載のもの)、返信用封筒・返信用切手、相続関係図など

相続放棄者がいるケースでは、他の相続人の負担や受け取る遺産の割合に変化が生じるため、早めに照会手続きを済ませるか専門家への相談をしておくと安心です。

4-6.相続分の譲渡がなされている場合

法定相続人は自らの相続分(持ち分)を、遺産分割前に他の相続人や第三者に譲渡することができます。

特定の相続人に遺産分配を集中させたい場合に、① 相続放棄、② 相続分の譲渡を利用することがあります。

例えば、兄弟の一人が相続分を他の兄弟に譲渡する場合、その譲渡は他の相続人によって引き継がれます。

なお、相続放棄は始めから相続人ではなかった取扱いになるため、被相続人の債権者(相続債権者)から負債返済を請求されても支払いを拒否できます。

これに対して相続分の譲渡は、譲り渡した人(譲渡者)と譲り受けた人(譲受人)は、債権者に対して債務を負い続けます。

このように、相続分の譲渡についての理解が不十分であれば、意図したものと異なる状況に陥る可能性があるため、弁護士や司法書士といった専門家に相談し、手続きの詳細を確認することで、トラブルを未然に防ぐようにしましょう。

4-7.相続欠格と相続廃除がある場合

相続欠格と相続廃除がある場合には、その相続人は遺産を受け取る権利がなくなります。

相続欠格とは、法律上の理由により相続権を剥奪される場合のことを指します(民法第891条)。

例えば、被相続人を故意に殺害したり、詐欺・脅迫により遺言書をさせ、撤回・変更・取消しをさせたり、遺言書の偽造・変造・破棄・隠匿をした場合です。

法律で定められた行為をおこなった場合、当然に相続権を失います。

相続廃除は、被相続人の意思に基づいて遺留分を喪失させる家庭裁判所の手続きを指します(民法第892条)。

相続廃除の対象は、遺留分の無い兄弟姉妹を除く「配偶者」「直系卑属」「直系尊属」です。

相続廃除が認められた場合には、遺留分を持つ相続人であっても遺産を受け取る権利を失うことになります。

生前、被相続人が、その推定相続人から虐待や重大な侮辱などの著しい非行を受けた場合、家庭裁判所に申し立てをおこない、その決定(審判)を受けることで相続権を失わせること(廃除)ができます。

なお、被相続人は生前に廃除することも、遺言書で廃除することも可能です。

遺言による廃除の場合、遺言内容を実現する遺言執行者を指定しておく必要があります。

死後、遺言執行者が家庭裁判所に対して廃除の手続きをおこないます。

また、相続欠格にあたる行為をおこなった相続人や、相続廃除された相続人に子や孫がいれば代襲相続します。

4-8.法定相続人以外への財産譲渡 (遺贈、生前贈与)

被相続人は、法定相続人以外の個人や法人に財産を残すことができます。

法定相続人以外への財産譲渡 には、① 遺言による贈与(遺贈)、② 生前贈与の2つの方法があります。

遺贈の場合、遺言書に特定の人物や団体にどの資産を分与するかを遺言書に記載し、亡くなった後に分配されます。

生前贈与は、故人が生存している間に特定の人物や団体に財産を贈与することを指します。

法定相続人以外への財産譲渡 は、感謝の気持ちを示すための手段ともなります。

例えば、故人が生前にお世話になった長男の妻に対して、感謝の気持ちとして自宅を遺贈することが可能です。

第三者への贈与は、贈与税が発生する可能性があります。

税金の支払い原資の確保も含め、税理士にあらかじめ相談しておくと良いでしょう。

また、第三者への寄付、贈与などについては、他の相続人とのトラブルに発展する可能性があります。

法定相続人以外への財産譲渡 は、遺言書の作成や生前贈与を通じて、計画的に遺産の分配をおこなうようにしましょう。

4-9.寄与分の主張

寄与分とは、被相続人の療養看護や財産の維持や増加に寄与した相続人が、その貢献度に応じて相続分を多く受け取ることを認める制度のことです。

この制度により、単なる平等な分配ではなく、実際の貢献度を反映した分配が可能となるため、相続人間の公平感が保たれやすくなります。

例えば、被相続人が経営していた会社を長年にわたって手伝ってきた相続人がいる場合、その労力や時間に対する貢献が適切に評価され、他の相続人よりも多くの相続分を受け取ることが可能です。

ただ、実際の場面において寄与分の主張が認められるわけではなく、裁判においても寄与分の主張は認められにくい権利です。

(遺産分割協議の中で、相続人全員が同意すれば寄与分を反映した遺産分配が受けられる可能性はあります。)

4-10.相続不動産の登記義務化

2024年4月1日から相続不動産の所有権移転登記は義務化されました。

相続不動産がある場合、遺言、遺産分割協議などにより新所有者となった方は、法務局に登記手続きが必要になります。

関連コラム

- 特集ページ|相続登記の義務化

相続登記義務化に関連するコラムを集めた特集ページです。相続登記義務化の概要、詳細、最新情報から実際の場面での対応方法までを網羅しています。

4-11.遺産分配方法のトラブル解決(調停・裁判の利用)

遺産分配方法でトラブルが発生した場合、調停や裁判を活用して解決を図ります。

参照 遺産分協議でもめた場合の解決方法・流れ

- 遺産分割協議

▽ 協議がまとまらない - 遺産分割調停

▽ 調停が合意にいたらない(調停不成立) - 遺産分割審判

遺言が残されていない場合、遺産分割協議をおこないます。

遺産分配の方法について意見の不一致があると、家族・親族間の争いが長引きます。

まとまらない遺産分割のトラブルは弁護士の業務範囲です。

紛争性の高い相続トラブルとなっている場合には、弁護士に相談されることをおすすめします。

4-12.相続税申告と納付(被相続人死亡を知った翌日から10か月以内)

相続税の申告と納付は、被相続人が亡くなった事実を知った翌日から10か月以内におこなう必要があります。

この期限を過ぎた場合、延滞税や無申告加算税が発生するため注意が必要です。

基礎控除や特例措置を適用してもなお相続税申告が必要なケースであるにもかかわらず、相続人間の協議がまとまらないため期限内に相続税申告ができないでいる時には税理士に相談しましょう。

まずは、期限内に相続税申告をし、遺産分割協議成立後に修正申告をおこないます。

相続税の計算方法は、税制改正や特例措置の存在があり一般の方には分かりづらいケースが多いです。

当事務所では、依頼者の方には提携している相続税申告に強い税理士法人にて無料相談、無料診断を受けていただける体制を整えています。

相続登記などの問題と合わせてご相談いただけますので、お気軽にお問い合わせください。

4-13.相続不動産の遺産分割

相続不動産の遺産分配方法は、① 現物分割(不動産ごとに物理的に分ける)、② 代償分割(一部の相続人が取得する代わりに他相続人に代償金を支払う)、③ 換価分割(売却処分してお金で分ける)、④ 共有名義(複数相続人で共有する)の4つのパターンがあります。

不動産は相続財産の中でも大きな割合を占める重要財産であることが多く、所有権の獲得や処分を巡ってトラブルになることがあります。

相続不動産の処分(相続)をどうするかについて、くわしくは次のコラムで解説しています。

関連コラム

- 不動産の相続。基礎知識から相続登記手続きまで徹底解説

主要な相続財産のひとつであることが多い「不動産」について、相続手続について基本知識から相続時の対応や注意点について、登記手続きの専門家である司法書士が解説しています。

当事務所では不動産の処分含めた相続手続きについて対応可能です。

ぜひお気軽にお問い合わせください。

5.まとめ

遺産相続分配のルールや注意点を理解することは、相続トラブルを予防するために非常に重要です。

ここまで遺産分配のルール、遺産相続の分配方法、遺産分配の準備、遺産分配にあたっての注意点などを詳細に説明しました。

これらを踏まえた上で適切な準備を進めることが大切です。

遺産相続に直面した場合、必ず専門家のアドバイスを受け、法的手続きを正確に進めるようにしましょう。

小さな疑問点でも法律の専門家に相談することが、後々のトラブルを避ける鍵となります。

上垣司法書士事務所では、相続問題に関する法律相談をおこなっています。

相続問題にくわしい司法書士が直接ご事情をお伺いし、① 解決策・対処法の提案、② 解決までの見通し、③ 悩み・不安など個別の質問にアドバイスをおこないます。

相続相談は事前予約制となっております。

電話・WEBフォームからのメールなどご都合の良い方法でご予約のうえご相談ください。

なお、相続登記、遺産整理手続き(被相続人名義の資産の名義変更等)、相続放棄などの

手続のサポートもおこなっています。

こちらもお気軽にお問い合わせください。