不動産の生前贈与の手続き。相続税対策としてのメリット・デメリットなどを解説。

相続手続

執筆者 司法書士 上垣 直弘

- 兵庫県司法書士会登録番号 第1549号

- 簡易裁判所訴訟代理認定番号 第712178号

日頃、東播磨地域(明石市、加古川市、高砂市、稲美町、播磨町)や淡路市、神戸市にお住まいの個人、中小企業の方から不動産登記手続を中心に年間100件以上のご依頼を受けています。中でも遺産整理手続の依頼は多く、これまで遺産の名義変更や処分、不動産の相続登記を数多く取り扱った実績があります。

目次

-

- はじめに

- 1.不動産の生前贈与による相続税対策

- 1-1.生前贈与のメリット

- 1-2.生前贈与のデメリット

- 1-3.相続税より贈与税を負担する方が良いケース

- 2.不動産の生前贈与の手続き

- 2-1.手続きの流れ

- 2-1-1.贈与契約書の作成

- 2-1-2.不動産の名義変更手続き

- 2-1-3.贈与税の申告

- 3.不動産の生前贈与にかかる費用・税金

- 3-1.贈与税 【贈与の翌年】

- 3-2.登録免許税 【登記申請時】

- 3-3.不動産取得税 【取得~1年程度】

- 3-4.登記手続費用

- 3-5.贈与税申告の依頼費用(税理士報酬)

- 4.贈与税の節税対策(不動産)

- 4-1.贈与税の課税方式

- 4-1-1.暦年課税制度

- 4-1-2.相続時精算課税制度

- 4-2.贈与税の配偶者控除(おしどり夫婦贈与)

- 4-2-1.注意点① 配偶者の税額軽減(相続)の方が有利な場合がある

- 4-2-2.注意点② 小規模宅地特例が使えない

- 4-2-3.注意点③ 不動産相続時の不動産取得税は非課税

- 5.まとめ

はじめに

不動産の生前贈与は、相続税の負担を軽減するための有効な手段の一つです。

しかし、複雑な手続きや、税金面の負担の問題は避けられないため、その選択や実施にあたっては慎重な検討が必要です。

本記事では、失敗しない生前贈与のために理解しておくべき、不動産の生前贈与の手続きや具体的なメリット・デメリット、そして贈与税の申告方法について詳しく解説します。

なお、生前贈与の相手は個人だけでなく、法人に対してすることも可能です。

1.不動産の生前贈与による相続税対策

不動産の生前贈与は、相続税対策の一つです。

不動産を生前贈与することで、相続財産から外れるため相続税の負担軽減が期待できます。

ただ、不動産の生前贈与を検討する際、「贈与税と相続税の負担、どちらが得か?」というテーマが挙げられます。

まず、生前贈与のメリットとデメリット、そして相続税より贈与税を負担する方が良いケースについて解説します。

これにより、不動産の生前贈与が具体的にどのような相続税対策になるのか、理解を深めることができると思います。

1-1.生前贈与のメリット

不動産の生前贈与には、以下のようなメリットがあります。

参照 生前贈与のメリット

- 相続税の軽減

生前贈与により相続財産を減少させることで、将来の相続税負担を軽減できる可能性があります。

特に、将来的に価値が上昇すると予想される不動産を早期に贈与することで、相続時の評価額を抑制できます。 - 確実な財産承継

生前贈与により、贈与者の意思に基づいて確実に財産を承継させることができます。

これにより、相続時の遺産分割協議におけるトラブルを未然に防ぐことができます。 - 収益の移転

所有する賃貸不動産(賃貸マンションやアパート)などの収益を生前贈与することで、その賃貸収入を受贈者に移転できます。

これにより、将来被相続人となる贈与者の遺産の増加を抑制し、将来の相続税負担を軽減できる可能性があります。 - 贈与税の特例制度の活用

配偶者控除や相続時精算課税制度などの特例を活用することで、贈与税の負担を軽減できる場合があります。

生前贈与を行うメリットの一つは、贈与を受ける側の相続税負担を減らすことができる点にあります。

これは、相続税の課税対象となる遺産が減少するためです。

例えば、親が子供に生前に不動産を贈与することで、その不動産の評価額が相続財産から除外されるため、相続税の総額が減少します。

大幅な値上がりが期待できる不動産を所有されている場合、相続税よりも贈与税による納付の方が税金を安く済ませられるケースがあります。

次に、相続税だけでなく、生前贈与により財産の分配を自分の意思でコントロールできる点もメリットです。

通常は、相続時に遺言書が残されていない場合、相続人全員が参加する遺産分割協議により相続をおこないます。

生前贈与を活用することで、法定相続の枠にとらわれることなく、自由に財産を分配することが可能となります。

生前に家族への支援や遺産の分配を行うことで、相続トラブルや不公平感を避けることができます。

なお、遺言書による贈与も可能ですが、被相続人の兄弟姉妹を除く相続人に認められた最低保障の相続分(遺留分)を侵害するような遺言内容の場合、死後に相続人間でトラブルになることが多いです。

そのため、生前に相続人となる予定の推定相続人に対して、気持ちをしっかり伝えたうえで、生前贈与をおこなうことで相続トラブルの予防にも繋がります。

また、生前贈与時点で認知症や加齢に伴う判断能力の衰えがあると、死後に「生前贈与」や「遺言による贈与」の有効性が争いとなり、受贈者や相続人との間でトラブルに発展することがあります。

そのため、意思能力の確かな時に、生前贈与を検討されるのも良いでしょう。

さらに、贈与税には配偶者控除や贈与税の特例制度があります。

これらの制度を活用することで税金を軽減できる可能性があります。

このように、生前贈与を適切に活用することで、自身の財産を効率よく次世代に引き継ぐことが可能となります。

1-2.生前贈与のデメリット

一方で、生前贈与にはいくつかのデメリットがあります。

参照 生前贈与のデメリット

- 贈与税の負担

一般的に、贈与税の税率は相続税よりも高くなる傾向があります。

特に高額な不動産を一度に贈与する場合、多額の贈与税が課される可能性があります。

実際に、税理士に相談するなどして税額の試算などをおこなうと良いでしょう。 - 手続きの煩雑さ

不動産の生前贈与には、贈与契約書の作成や登記手続きなど、複雑な手続きが必要となります。

これらの手続きには専門的な知識が必要であり、費用も発生します。 - 特例の適用制限

相続時に適用される「小規模宅地等の特例」などの税制優遇措置が、生前贈与では適用されない場合があります。 - 贈与者の生活への影響

不動産を贈与することで、贈与者自身の資産や収入が減少し、生活に影響を及ぼす可能性があります。

制度などの特例を活用することで、贈与税の負担を軽減できる場合があります。

相続税よりも贈与税の負担の方が大きくなったり、不動産の評価額次第で経済的な不利を被ったりすることがあります。

例えば、贈与額が大きいと高額な贈与税が発生する恐れがあります。

相続税の場合、相続時の基礎控除や特別控除を利用することで、贈与税よりも低い税負担で済むことがあります。

また、不動産の評価額が見込みと異なれば、期待した節税効果が得られないことがあります。

さらに、生前贈与を行う際は名義変更手続きが必要となり、これには手間と費用がかかります。

不動産の評価や手続きに関する知識がないと、思わぬトラブルに発展することも考えられます。

加えて、受贈者が複数いる場合、公平性をどう保つかという問題も生じることがあります。

このような理由から、生前贈与を考える際にはデメリットを十分に理解し、慎重に計画を立てることが重要なポイントです。

不動産の専門家である司法書士や税の専門家である税理士の助言を受けて、具体的な節税効果や将来的な資産分配のシミュレーションを行い、最適なタイミングでの行動を心掛けましょう。

当事務所では、税理士の中でも「相続税」に重点を置く税理士と連携しており、ご希望により生前贈与と相続税がいくらになるのかの無料シミュレーションを提供することも可能です。

ぜひお気軽にお問い合わせください。

1-3.相続税より贈与税を負担する方が良いケース

特定の条件下では、相続税よりも贈与税の方が納税負担を軽くできるケースがあります。

参照 贈与税の方が納税負担が軽くなる可能性があるケース

- 不動産の値上がりが見込まれる場合

将来値上がりが見込まれる不動産を早めに贈与することで、相続時の評価額を抑えることができます。

例えば、現在3000万円の不動産が将来6000万円になると予想される場合、早めに贈与して贈与税を支払う方が、相続時の高額な相続税を避けられる可能性があります。 - 家賃収入のある不動産

収益不動産を早めに贈与することで、その家賃収入を受贈者に移転し、被相続人の財産が増えるのを防ぐことができます。 - 贈与税の特例を活用できる場合

配偶者控除などの特例を活用することで、贈与税の負担を軽減できる場合があります。

相続税は累進課税の対象となり、高額の遺産に対して税率が高く設定されています。

一方で、贈与税には一定の控除額が設けられており、贈与の方が税金面で有利になる場合があります。

例えば、一定の条件のもと、親 が生前に子供に不動産を贈与する場合、2500万円までの控除を利用できる相続時精算課税制度があります。(ただし、相続時精算課税制度を適用した宅地には、相続時に土地の評価額を最大8割下げられる「小規模宅地等の特例」が利用できず、相続税が高くなることがあります。そのため専門家を交えて慎重な検討が必要です。)

また、複数年に分けて生前贈与をおこなうことで、一度に大きな税額を負担する必要がなくなります。

計画的な贈与を行うことで、最終的な税負担を軽減することが期待できます。

このように、相続税より贈与税を負担する方が税金面で有利になるケースが存在します。

具体的な選択については、専門家の助言を仰ぎながら「税の負担額」と「生前贈与を受ける側のメリット」を比較考慮して慎重に判断することが重要です。

生前贈与を選ばれる際には、贈与契約書の作成や名義変更、贈与税の申告といった手続きを正確に行うことで、税制上のメリットを最大限に享受することができます。

次に、不動産の生前贈与の手続きについて詳しく解説します。

2.不動産の生前贈与の手続き

不動産の生前贈与の手続きにはいくつかの重要なステップがあります。

具体的な手続きの流れとそれに伴う費用・税金に関する情報を見ていきましょう。

2-1.手続きの流れ

不動産の生前贈与の大きな流れを説明します。

生前贈与を決めたら、まずは贈与契約書を作成します。

贈与する不動産の具体的な情報、贈与者および受贈者の氏名、住所などを記載し、両者の署名・押印をおこないます。

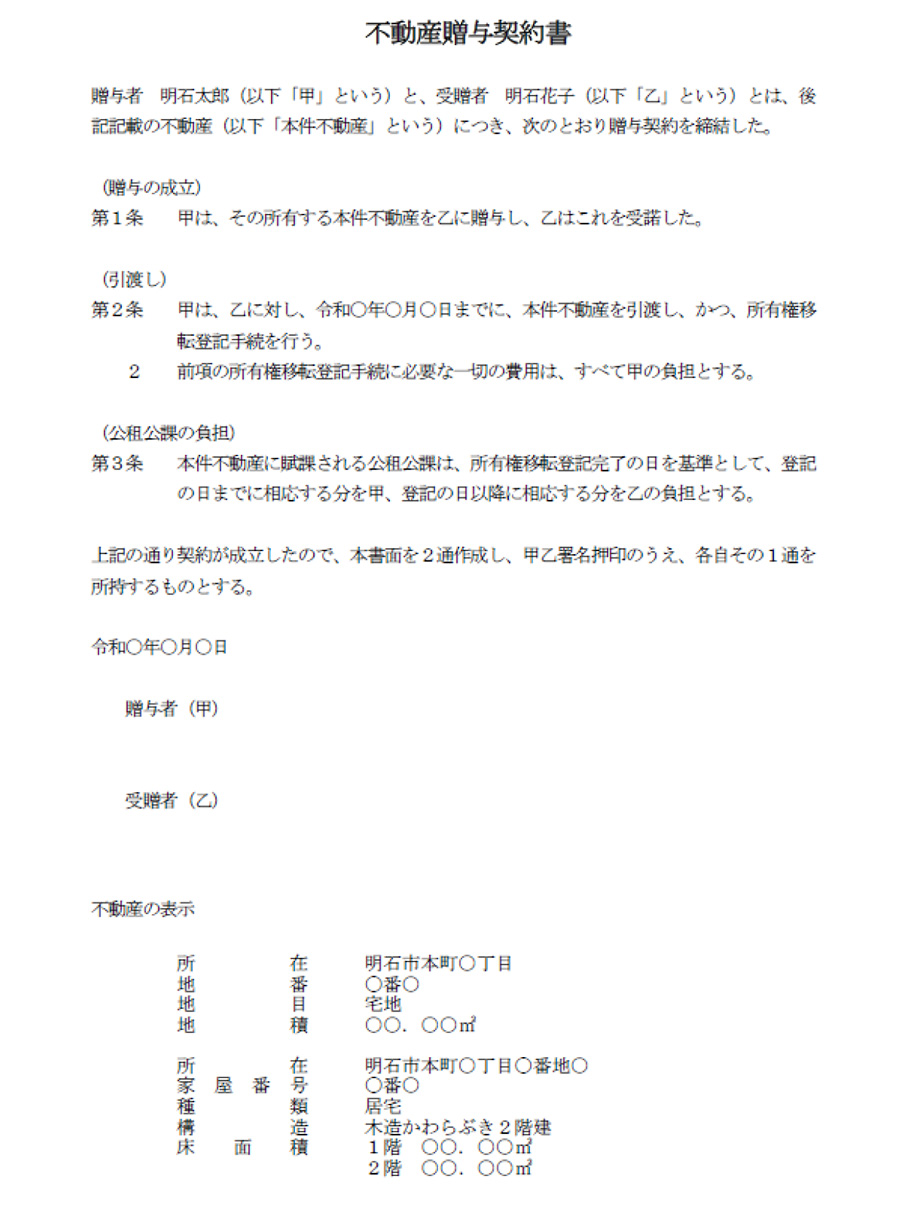

参照│不動産贈与契約書の記載例

次に不動産の名義変更のための所有権移転登記をおこないます。

これは、不動産の名義を受贈者へ変更する手続きであり、対象不動産を管轄する法務局に登記申請書を提出します。

登記申請書には贈与契約書、贈与者の権利証や印鑑証明書、受贈者の住民票、固定資産税評価証明書などの書類が必要です。

登記が完了すると、正式に受贈者が新しい所有者として登記簿に記載され、第三者に対して権利を主張することができるようになります。

登記が完了したら、贈与税の申告を行う必要があります。

贈与税は贈与を受けた年の翌年の2月1日から3月15日までに確定申告をおこない、税額を納付します。

贈与される不動産について、固定資産評価証明書や路線価図を参考に評価額を計算し、それに基づいて税額を試算しておくと良いでしょう。

以上の手続きを適切に行うことで、不動産の生前贈与が完了します。

手続きをスムーズに進めるためには、事前に必要書類を揃え、手続きの流れを理解しておくことが重要です。

必要に応じて、司法書士や税理士などの専門家に相談することも検討すると良いでしょう。

上記の手続きについて、以下に詳しく解説します。

2-1-1.贈与契約書の作成

贈与契約書の作成は、生前贈与の最初のステップです。

贈与契約は口約束でも成立し、原則として書面作成は不要です。

しかし、税務調査などに備えて贈与の事実を明確にしておくためにも、たとえ親子間でも贈与契約書を作成し、双方が合意のもと 適切におこなわれたことを証明できるようにしておくことが大切です。

例えば、不動産の贈与契約書には贈与する不動産の詳細(所在地や面積)、贈与の条件や贈与者と受贈者の情報(氏名、住所)、贈与契約締結の日付を明記し、双方が署名捺印した正式な書類を当事者の数に応じて作成し、保管します。

法務局で取得できる登記事項証明書(全部事項証明書・不動産登記簿謄本)や登記識別情報通知をもとに不動産の所在地や面積について、しっかり記載しておくことで不動産の特定が確実になります。

なお、不動産の贈与契約書には、収入印紙(200円)の貼付が必要です。

贈与契約書はパソコン・ワープロで作成できますが、署名は自書し、実印で押印のうえ印鑑登録証明書を添付しておくと良いでしょう。

本人の意思による合意があったことを、より強く証明することができます。

また、贈与があった際には、毎回贈与契約書を作成するようにしておきましょう。

生前贈与を確実に実行するために、贈与契約書の作成を適切に行うことが重要なポイントです。

贈与契約書が適切に作成されていれば、後になってトラブルが発生するリスクを低減できます。

贈与契約書を法律に則って正確に作成することが贈与の成立には欠かせません。

2-1-2.不動産の名義変更手続き

不動産の名義変更手続き は、生前贈与を完了するための重要な手続きです。

贈与契約書、登記申請書、贈与者と受贈者の本人確認書類 などが必要になります。

参照 贈与による名義変更登記手続きの必要書類

- 贈与する人の必要書類

(A) 贈与不動産の登記済証または登記識別情報通知

(B) 印鑑証明書(交付3カ月以内)

(C) 固定資産税評価証明書(最新年度) - 贈与を受ける人の必要書類

住民票(交付から新しいもの) - 贈与を証する書面

登記原因証明情報(贈与契約書) - その他

収入印紙(登録免許税)

不動産の名義変更登記を行うことで、正式に不動産の所有権が受贈者に移転します。

例えば、親から子供への生前贈与の場合、この名義変更を行うことで、子供が正式に不動産の所有者となり、第三者に対して不動産の所有権を主張できるようになります。

不動産の名義変更登記を適切に行い、生前贈与の手続きを確実に完了させましょう。

関連記事

- 死因贈与契約による不動産登記手続

贈与者の死亡により、受贈者に贈与する契約を死因贈与契約と言います。死因贈与契約に基づく不動産登記手続きについて紹介しています。

- 生前贈与

生前贈与に関する基礎知識について紹介しています。

2-1-3.贈与税の申告

贈与税の申告は、贈与を受けた翌年の2月1日から3月15日までに行います。

贈与税の期限内に申告・納付をしない場合、「加算税」「延滞税」の2種類のペナルティを受ける可能性があります。

「加算税」は次のものがあります。

参照 贈与税に対するペナルティ 「 加算税 」

- 無申告加算税

期限内に申告せず未払いの場合 - 過少申告加算税

申告し納税したものの本来の納税額より少なかった場合 - 重加算税

意図的に申告しなかった場合

悪質な隠ぺいと認定されると「納付すべき贈与税額×40%」の追徴課税

無申告加算税額 = 本来納めるべき贈与税の金額 × 無申告加算税の税率

本来の贈与税に加えて、5%から40%の加算税のペナルティを受けます。

また、期限内に贈与税を納付しないでいると、納税をおこなうまでに延滞した日数分の延滞税がかかります。

延滞税の税率は年度により異なります。

例えば、令和5年であれば、本来の納付期限の翌日から2か月以内は年2.4%で、2か月以後は年8.7%となっています。

加算税や延滞税のペナルティを受けないためには、専門家である税理士に相談して申告期限内に手続きを済ませ適切な納付をおこなうことをおすすめします。

3.不動産の生前贈与にかかる費用・税金

不動産の生前贈与には、多くの費用や税金が発生します。

これらの費用は多くの場合、実施時に支払い、納税が必要になります。

そのため、生前贈与にかかるトータルコストを把握し、支払いや納税資金の準備を事前に準備を整えて、生前贈与のメリットを最大限に引き出せるよう対策を立てておくことが重要です。

そのため、しっかりと計画を立てて、専門家に相談しながら進めるようにしましょう。

3-1.贈与税 【贈与の翌年】

先ほど説明した「贈与税」がかかります。

贈与税は、贈与を受けた翌年の2月1日から3月15日まで に必ず申告と納税が必要です。

例えば、2023年に不動産を贈与された場合、2024年の2月1日から3月15日まで に税務署へ贈与税の確定申告を行い、税金を支払う必要があります。

贈与税は、不動産だけに限らず、現金やその他の財産など様々な形での贈与に対して課税されます。

贈与税の税率は、贈与額に応じて段階的に設定されており、一般的には10%から55%の範囲で課税されます。

不動産を含め、財産の評価額を適切におこなうことが大切です。

意図せずにした申告が過少申告として税務署から指摘されるなど、無用なリスクを回避したい場合には税理士時に一度は相談しておくようにしましょう。

3-2.登録免許税 【登記申請時】

不動産の登記名義変更に係る登記申請時に 「登録免許税」の支払いが必要です。

この税金は、法務局にて新しい所有者の名義へ変更する際に発生します。

登録免許税の税率は不動産の固定資産評価額に対して一定割合を課されます。

具体的には、生前贈与を原因とする不動産の名義変更を行う際に、固定資産税評価額の1000分の20(2.0%)が登録免許税として課せられます。

例えば、1000万円の不動産を贈与する場合、登録免許税は20万円となります。

不動産登記申請の際に、申請書に登録免許税相当額の収入印紙を貼付し納めます。

3-3.不動産取得税 【取得~1年程度】

不動産取得税は不動産を取得してから一度だけ支払いが必要です。

不動産取得税の課税額は不動産の評価額に基づき計算されます。

税率は、一般的に土地・建物の固定資産税評価額の3%(住宅以外の建物4%)です。

不動産の名義変更後に都道府県から納税通知書が送られてきます。

税金は原則として一度に支払うことになるため、不動産取得税を見込んで資金計画を立てて用意しておくことが大切です。

なお、不動産取得税には、住宅用地や住宅建物に対する軽減措置が適用されることがあります。

特例措置や税率がその時々で変わることがあるため各所に確認しておくようにしましょう。

軽減措置を適用するためには、取得後に所定の手続きを行う必要があります。

具体的には、取得後一定期間内に都道府県の税事務所 に対して、必要な書類を添付し申告書を提出することが必要です。

参照リンク

たとえば、当事務所の所在する兵庫県では次の情報を確認することができます。

兵庫県「不動産取得税」>課税の特例 (リンク)

「一定の要件を満たす住宅や住宅用土地(敷地)を取得したときは、申告(申請)をすると次のように税金が軽減されます。

要件に該当すると思われる場合は、管轄の県税事務所までお問い合わせください。

なお、既に納税されている場合でも、税金の還付を受けることができる場合があります。

※還付できる期間に制限がありますのでご注意ください。」

- 住宅の特例控除

- 住宅用土地の減額

3-4.登記手続費用

新所有者は登記名義の変更登記申請をおこなうことで、対外的に所有権を主張できます。

そのため不動産の生前贈与を進める際には、名義変更が不可欠です。

この名義変更手続きは法律的に複雑で、専門的な知識と経験が必要となります。

そのため、一般的に多くの人は司法書士に依頼します。

司法書士は不動産の名義変更手続きのプロフェッショナルです。

贈与契約書の作成から始まり、不動産の名義変更登記、さらには法務局への申請など、手続きを迅速かつ正確に進めてくれます。

例えば、生前贈与による不動産の名義変更を行う場合、司法書士に依頼することで、必要な書類の準備から法務局への申請までスムーズに行え、トラブルを未然に防ぐことができます。

不動産の生前贈与手続きに関しては、登記手続費用としての司法書士への報酬を含めて予算を組むことが重要です。

早めに司法書士へ相談をおこない、登記手続費用について事前に見積もりを取得しておき、しっかりと計画を立てることをおすすめします。

3-5.贈与税申告の依頼費用(税理士報酬)

贈与税の申告を税理士に依頼する場合、費用がかかります。

税理士報酬は贈与の申告内容などにより異なります。

税理士報酬を支払ってでも贈与税申告を専門家に依頼することは、税務署からの延滞税、加算税などのリスクを回避しながら、スムーズに手続きを進められる点に大きなメリットがあります。

さらに、税理士は法律や税制の最新情報を常に把握しているため、最適な方法で贈与税申告を行うため、結果的に全体の税負担を減少させることが期待できます。

専門家のアドバイスを受けることで、不安や疑問を解消しながら進めることもできるため、手続きや精神的な負担も大幅に軽減されます。

贈与税申告は単なる書類の提出ではなく、複雑なプロセスを経て適切に行う必要があるという点を理解した上で、税理士に依頼する判断をすることが大切です。

4.贈与税の節税対策(不動産)

不動産の生前贈与を計画する際には、贈与税の節税対策を十分に考慮することが重要です。

適切な対策を講じることで、後に発生する相続税の額を大幅に軽減できる可能性があります。

また、贈与税には多くの節税方法や制度があります。

それらを賢く活用することで、効果的に税負担を減らすことが可能です。

例えば、「暦年課税制度」を利用して毎年少額の不動産を順次贈与する方法や、「相続時精算課税制度」を活用して贈与する方法があります。

それぞれの制度には特定のメリットとデメリットがあり、個別の状況に応じて最適な方法を選択することが鍵となります。

さらに、贈与税の配偶者控除を利用する場合も有効です。

これは20年以上婚姻関係が続いている夫婦間で、自宅用の不動産を贈与する場合に適用され、最大2,000万円までの非課税枠が設定されています。

ただし、適用条件や注意点がありますので、詳細については専門家に相談することをお勧めします。

不動産の生前贈与において、節税対策は不可欠です。

これらの制度を活用し、自身に最適な方法を選択することが重要です。

専門の税理士に相談することで、より具体的かつ実効性のある対策ができるでしょう。

4-1.贈与税の課税方式

贈与税は、不動産の生前贈与に関連する重要な費用の一つです。

正しい課税方式を理解することは、適切な税金対策を行うために欠かせません。

贈与税には主に暦年課税制度と相続時精算課税制度の2つの方式があります。

それぞれの特徴を把握することで、最も有利な方式を選択することができます。

4-1-1.暦年課税制度

暦年課税制度とは、毎年の贈与に対して課税される仕組みです。

この制度により、一年間(1月1日~12月31日)に贈与される金額に基づいて税金が計算され、年間110万円までの贈与は非課税として扱われます。

例えば、親から子へ毎年100万円ずつ贈与する場合、この金額は非課税となるため、贈与税は発生しません。

毎年少しずつ贈与することで、相続時の税負担を軽減することが可能です。

2024年1月に生前贈与について法改正がありました。

これまで、被相続人が亡くなる3年以内の生前贈与は相続財産に加算されるルールでした。

改正により、その範囲が7年間に延長されました。

つまり、早い時期から生前贈与をおこなっていなければ、暦年贈与による相続税の節税効果は薄れてしまいます。

ただ、この加算の対象は相続人に対する贈与のみです。

例えば、子どもが存命である場合、相続人とはならない「孫」や「ひ孫」に対する生前贈与は加算の対象外となり、生前贈与をおこなう意味があります。

また、法定相続人以外に生前贈与する場合も加算の対象外となります。

4-1-2.相続時精算課税制度

相続時精算課税制度を選択すると、2,500万円までの贈与が非課税になります。

これを超える贈与額に対して一律20%の税率が適用されます。

非課税とはいえ、相続時に贈与財産の額を相続財産に持ち戻して合算した額に対して、相続税を算出して一括納税します。

そのため、納税の先延ばしの側面がありましたが、2024年1月の法改正により、従前の2500万円までの特別控除とは別に、年間110万円までの基礎控除額が認められるようになりました。

この年間110万円以内の生前贈与であれば、持ち戻し不要になり申告も不要となりメリットが増えました。

なお、相続時精算課税制度を利用するには、年齢が60歳以上の父母や祖父母からの贈与で、子や孫が18歳以上(2022年3月31日以前は20歳以上)であることが条件です。

注意点として、相続時精算課税制度を選択すると、その後の贈与においても暦年課税制度に戻ることができなくなります。

そのため、自身の財産状況や将来的な相続計画を考慮した上で、慎重に選択することが必要です。

また、税制は変更されることが多く複雑であるため、制度を利用する際には適用要件や手続きの確認を税理士に相談し、正確な情報をもとに進めることが重要です。

4-2.贈与税の配偶者控除(おしどり夫婦贈与)

贈与税の配偶者控除(おしどり夫婦贈与)は、結婚している配偶者間での不動産の生前贈与を受ける際に大きな節税効果をもたらします。

配偶者控除は、婚姻期間が20年以上の夫婦間で適用される特例です。

配偶者に対して居住用不動産や住宅購入資金の贈与をする場合、2000万円までの贈与額が非課税となります

この制度を活用することで、一定額までは非課税となり、結果的に贈与税の負担を大幅に軽減することが可能です。

例えば、贈与税の配偶者控除と暦年贈与を併用し適用すると、最大で合計2,110万円までの贈与が非課税となります。

この金額は決して小さくなく、特に高価な不動産を含む財産の移転を考えている場合には非常に有利な条件と言えます。

この控除が適用されることで、贈与を行うタイミングや方法を工夫することで、長期間にわたる継続的な節税が実現できます。

4-2-1.注意点① 配偶者の税額軽減(相続)の方が有利な場合がある

配偶者控除を利用する場合、相続時の配偶者の税額軽減と比較して有利かどうかを検討する必要があります。

相続税の配偶者控除は、配偶者が取得する相続財産のうち最低1億6000万円までが非課税となるため、場合によっては相続の方が有利になることがあります。

このため、配偶者への生前贈与を検討する際には相続税の配偶者控除を十分に考慮し、そのうえで最適な節税対策を行うことが重要です。

生前贈与と相続のどちらがより適切かを判断するためには、専門家のアドバイスを受けることをお勧めします。特に複雑なケースでは、相続税専門の税理士などへの相談が不可欠となります。

上垣司法書士事務所では、実績確かな相続税専門税理士と連携し、不動産の諸問題の解決のために対応しています。

ぜひお気軽にお問い合わせください。

4-2-2.注意点② 小規模宅地特例が使えない

配偶者控除を利用すると、「小規模宅地等の特例」が適用されないため、相続時に適用される特例を考慮する必要があります。

相続時に土地の評価額を最大8割下げられる「小規模宅地等の特例」は、相続税の節税対策に有効な軽減措置のひとつです。

例えば、亡くなった配偶者から相続した宅地に小規模宅地特例を適用すると、一定面積内の評価額を80%減額できますが、贈与で取得した場合にはこの特例は受けられません。

4-2-3.注意点③ 不動産相続時の不動産取得税は非課税

不動産を相続する場合、不動産取得税が非課税となる点を理解しておくことが重要です。

これは、相続においては不動産取得税が課税されないため、追加の税金負担が軽減されるという意味です。

しかし、前述したように贈与の場合はこの非課税措置が適用されず、不動産取得税が発生します。

例えば、親から子に不動産を贈与した場合、不動産取得税が課税されますが、親が亡くなり子が相続する形では不動産取得税がかかりません。

5.まとめ

不動産の生前贈与は、相続税対策として多くのメリットがありますが、デメリットも存在します。

また、手続きには贈与契約書の作成や名義変更登記、贈与税の申告といった流れが必要であり、費用や税金も発生します。

節税の観点からは、贈与税の課税方式や不動産取得税の軽減措置、配偶者控除などを適切に利用することが重要です。

最適な対策を行うためには相続税専門の税理士への相談が有効です。

不動産の生前贈与を検討している方は、まず専門家に相談し、自分の状況に最適な対策を立てましょう。

見落としがちなデメリットや手続きの複雑さを避けるために、プロのアドバイスを受けることが大切です。

今後も生前贈与に関する法律や制度の変更がある可能性があるため、最新の情報を常にチェックすることが求められます。

また、将来的な財産分与を見据えた長期的な相続対策を計画し、必要に応じて家族とも十分に話し合って準備を進めることが大切です。

上垣司法書士事務所では、生前贈与や相続に関する問題について、不安や悩みを解消するための相談、下記のようなサポートをおこなっています。

参照 生前贈与や相続問題のサポート例

- [生前] 不動産の生前贈与

- [生前] 遺言書の作成

- [生前] 任意後見契約の作成

- [生前] 財産管理契約・死後事務委任契約の作成

- [生前] 家族信託

- [相続] 不動産の相続登記

- [相続] 遺産整理手続き(被相続人名義財産の名義変更、売却処分など)

- [相続] 相続放棄手続き

相続のご相談では、ご事情をお伺いし必要に応じて税理士と連携しつつ、① 具体的な解決策の提案、② 解決の見通し、③ 個別の質問へのアドバイスをおこなっています。

ぜひ、お気軽にご相談ください(電話、メールなどで事前のご相談予約をお願いしております。)。